بهترین اندیکاتور برای ترید روزانه | معرفی 7 اندیکاتور برتر

یکی از راهکارهای کسب سود از بازارهای مالی، انجام ترید روزانه در بازارهای فارکس، بورس یا ارزهای دیجیتال است. اگر میخواهید وارد این حوزه شوید، باید در ابتدا با تحلیل تکنیکال آشنا باشید و بهترین ابزارهای این کار را بشناسید. یکی از ابزارهای ضروری در این مسیر، اندیکاتورها هستند که در تحلیل روند بازار و ارائه سیگنالهای خرید و فروش نقش کلیدی دارند. به همین جهت، در این مقاله از نوین تتر قصد داریم به معرفی بهترین اندیکاتور برای ترید روزانه بپردازیم. همچنین بررسی خواهیم کرد که چگونه بهترین اندیکاتور ارز دیجیتال میتواند در تحلیل دقیقتر روندها و تصمیمگیریهای بهتر کمک کند. علاوه بر این، اگر به دنبال یافتن بهترین اندیکاتور برای نوسان گیری هستید یا میخواهید با استراتژی ترید روزانه آشنا شوید، این مقاله میتواند راهنمای جامعی برای شما باشد.

در این مطلب میخوانید

معرفی بهترین اندیکاتورهای ترید روزانه

پیدا کردن بهترین اندیکاتور برای ترید روزانه به تنهایی معنا و مفهوم خاصی ندارد؛ زیرا هیچ اندیکاتوری نمیتواند دقت صد در صدی داشته باشد. کاربرد اندیکاتورها در واقع کمک به تحلیل تکنیکال و تایید سیگنالهای خرید و فروش است. تحلیلگران با استفاده از اندیکاتورها میتوانند نقاط حمایت و مقاومت را شناسایی کرده و با گرفتن تاییدیه، به ترید داراییهای مالی بپردازند.همینطور که در سایت پی پال گفته شده:

نوسان گیری به عنوان یک استراتژی معاملاتی، با توسعه بازارهای الکترونیکی و اینترنتی شدن معاملات مالی توسعه یافته است. این استراتژی معاملاتی به عنوان یکی از روشهای معامله، توسط معاملهگران روزانه برای بهره بردن از کوچکترین تغییرات قیمت طراحی میشود. در حالت کلی، میتوان گفت که معاملهگران روزانه به دنبال فرصتهای معاملاتی سودآور هستند که به ایجاد روندهای کوتاهمدت منجر شود و معاملهگران نوسان گیر، در دورههای زمانی بسیار کوتاه، معمولا بیت 2 دقیقه تا 15 دقیقه وارد موقعیت معاملاتی شده و از آن خارج میشوند. شناخت بهترین اندیکاتور سیگنال خرید و فروش برای ترید روزانه و نوسان گیری میتواند در پیشبینی و تحلیل قیمت نمودارها کارایی داشته باشد.

نکته مهم اینجاست که از هر اندیکاتور باید در جای مناسب استفاده کرد. اندیکاتورهایی که برای خرید و فروش بلندمدت کاربرد دارند، ممکن است در ترید روزانه کارایی لازم را نداشته باشند. عکس این قضیه نیز برقرار است و شاخصهای پر کاربرد در تریدهای کوتاه مدت و روزانه، ممکن است در معاملات بلندمدت کارایی لازم را ارائه نکنند. به همین خاطر در این مقاله قصد داریم صرفاً درباره بهترین اندیکاتورها برای ترید روزانه صحبت کنیم.

بهترین اندیکاتورهای ترید روزانه:

- اندیکاتور میانگین متحرک نمایی (EMA)

- شاخص قدرت نسبی (RSI)

- اندیکاتور مکدی (MACD) یا همگرا و واگرا

- اندیکاتور باندهای بولینگر (BB)

- اندیکاتور سوپرترند (Supertrend)

- اندیکاتور میانگین محدوده واقعی (ATR)

- اندیکاتور حجم تعادلی (OBV)

1. اندیکاتور میانگین متحرک نمایی (EMA)

اندیکاتور میانگین متحرک یا Moving Average را احتمالاً بشناسید. از این شاخص برای تشخیص روند حرکتی داراییهای مالی استفاده میشود. اندیکاتور میانگین متحرک انواع متفاوتی دارد؛ میانگین متحرک نمایی یا EMA یکی از آنهاست که بیشتر در تحلیلها و تریدهای کوتاه مدت مورد استفاده قرار میگیرد. (در مقاله «اندیکاتور MA» به طور مفصل درباره انواع مختلف این اندیکاتور توضیح دادهایم)

مهمترین ویژگی اندیکاتور EMA به نحوه محاسبات آن برمیگردد. در شاخص میانگین متحرک ساده، قیمتهای پایانی ارزهای دیجیتال یا داراییهای مالی را باهم جمع کرده و سپس به تعداد روزهای دوره تقسیم میکنند؛ اما این کار باعث میشود تا وزن قیمت در روزهای پایانی همتراز با روزهای ابتدایی باشد. این شکل از محاسبات دقت و سرعت واکنش اندیکاتور میانگین متحرک ساده را نسبت به تغییرات جدید قیمتی پایین میآورد. به همین خاطر تحلیلگرها برای تریدهای روزانه اندیکاتور EMA را ترجیح میدهند.

در اندیکاتور میانگین متحرک نمایی برای روزهای پایانی وزن بیشتری در نظر گرفته میشود. در نتیجه این شاخص نسبت به تغییرات قیمتی حساستر بوده و سریعتر واکنش نشان میدهد. با این اندیکاتور میتوان سطوح حمایت و مقاومت را پیدا کرده و با حذف نویزها و نوسانات قیمتی تصادفی، به ترید ارزهای دیجیتال یا سایر داراییهای مالی پرداخت. به همین خاطر از آن بهعنوان سادهترین و بهترین اندیکاتور ها برای ترید روزانه نام برده میشود.

در مقاله «اندیکاتور EMA» به طور مفصل درباره مزایا و معایب این اندیکاتور صحبت کردهایم.

2. شاخص قدرت نسبی (RSI)

یکی دیگر از شاخصهای سادهای که میتوان از آن بهعنوان بهترین اندیکاتور برای ترید روزانه نام برد، شاخص قدرت نسبی یا RSI است. کاربرد شاخص RSI در سنجش قدرت روند حرکتی داراییهای مالی است. در محاسبات این اندیکاتور میانگین افزایش قیمتها در یک بازه زمانی مشخص (معمولاً 14 روزه) محاسبه شده و بر میانگین کاهش قیمتها در همان بازه زمانی تقسیم میشود. سپس عددی که به دست میآید، با یک ضریب تبدیل ساده به یک شاخص ریاضیاتی تبدیل میشود که بین 0% تا 100% در نوسان است.

در این شاخص عدد 0 درصد منعکس کننده قدرت روند نزولی بوده و عدد 100 درصد هم منعکس کننده قدرت صعودی داراییهای مالی است. البته به طور معمول منحنی RSI بین این دو عدد نوسان میکند و به 0 یا 100 مطلق نمیرسد.

تحلیلگرها سطح 70 را بهعنوان حالت اشباع خرید تفسیر میکنند. به عبارت دیگر معتقدند که اگر نمودار RSI بالاتر از سطح 70 قرار گرفت، احتمال بازگشت روند وجود دارد؛ زیرا بازار بهشدت اشباع شده و درصد احتمال ریزش آن در حال افزایش است. به عبارت دیگر قرار گرفتن منحنی RSI در سطح بالای 70 یک سیگنال فروش در تریدهای روزانه است.

سطح دیگری که در شاخص RSI اهمیت دارد، سطح 30 درصد است. این سطح هم ناحیه اشباه فروش خوانده میشود و زمانی که منحنی RSI پایینتر از این سطح قرار میگیرد، احتمال بازگشت قیمت افزایش پیدا میکند. در این مواقع میتوان به دنبال یک سیگنال خرید بود.

از اندیکاتور RSI به تنهایی نمیتوان استفاده کرد؛ زیرا از نوع اندیکاتورهای بازگشتی بوده و دقت لازم را در تحلیلها ندارد؛ اما این شاخص در تایید سیگنالهای ترید روزانه بسیار مفید عمل میکند.

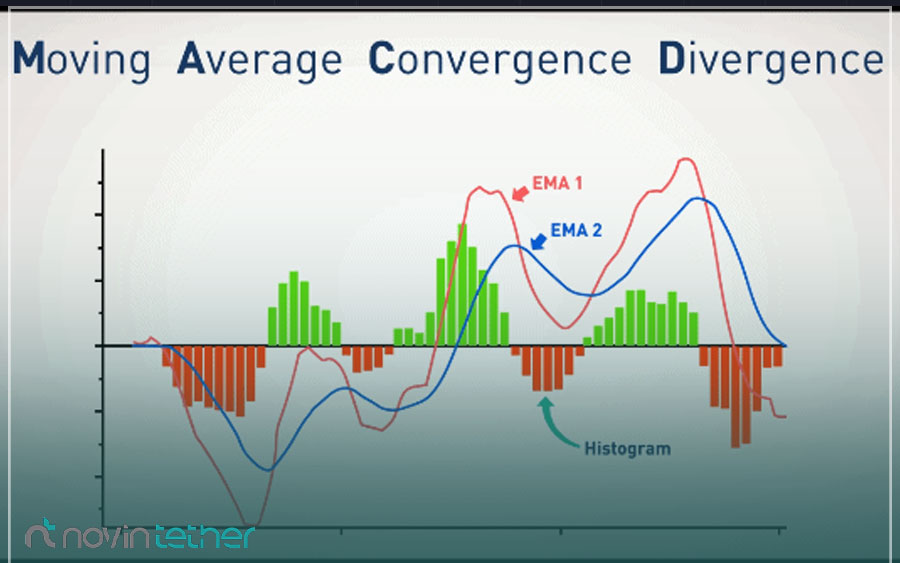

3. اندیکاتور مکدی (MACD) یا همگرا و واگرا

اگر در جستجوی بهترین اندیکاتور برای ترید روزانه هستید، بهتر است با اندیکاتور مکدی یا همان شاخص MACD هم آشنا باشید. این اندیکاتور که جز بهترین اندیکاتورهای سیگنال خرید و فروش نیز هست، عبارت مخفف Moving Average Convergence Divergence (همگرایی و واگرایی میانگین متحرک) است که در مشخص کردن نقاط ورود و خروج در تریدهای کوتاه مدت کاربرد دارد. این اندیکاتور را در دسته اندیکاتورهای مومنتوم قرار میدهند.

با فراخوانی شاخص MACD دو خط جدید در نمودار قیمتی ارزهای دیجیتال یا داراییهای مالی ترسیم میشود:

- خط MACD: منحنی MACD با استفاده از تفاضل بین دو میانگین متحرک نمایی (EMA) با دورههای زمانی متفاوت (معمولاً 12 روزه و 26 روزه) ترسیم میشود.

- خط سیگنال: خط سیگنال هم در واقع میانگین متحرک نمایی EMA در دوره زمانی 9 روزه است.

از اندیکاتور MACD میتوان برای انجام تریدهای روزانه و تولید سیگنال کمک گرفت. برای این کار باید وضعیت دو خط مکدی و سیگنال را زیر نظر بگیرید. در مواقعی که خط مکدی از خط سیگنال عبور کند، دو حالت زیر رخ میدهد که بیانگر سیگنال خرید یا فروش است:

- عبور خط مکدی از خط سیگنال در جهت نزولی: سیگنال فروش

- عبور خط مکدی از خط سیگنال در جهت صعودی: سیگنال خرید

مورد دیگری که در تحلیل تکنیکال اندیکاتور MACD کاربرد دارد، توجه به خط آن است که اگر بالای خط صفر باشد، نشانهای از روند صعودی بازار تفسیر میشود. در حالی که قرار گرفتنش زیر خط صفر تاییدکننده روند نزولی بازار است. همچنین واگرایی خط مکدی و نمودار قیمتی نیز نشانهای از تغییر روند احتمالی خواهد بود.

4. اندیکاتور باندهای بولینگر (BB)

یکی از پرکاربردترین اندیکاتورها در ترید روزانه شاخص باند بولینگر (Bollinger Band) نام دارد. ممکن است این شاخص را با نامهای دیگری مثل باندهای بولینگر، بولینگر باند یا اندیکاتور BB هم بشناسید. این اندیکاتور دارای سه منحنی متفاوت است که در زمان فراخوانی ترسیم میشود.

خط میانی این نمودارها همان میانگین متحرکی ساده است که در بازه 20 روزه رسم میشود. دو خط بالایی و پایینی هم اصطلاحاً «باند بالا» (Upper Band) و «باند پایین» (Lower Band) نامیده میشوند.

از اندیکاتور BB در تعیین روند بازار و گرفتن سیگنالهای ورود و خروج استفاده میکنند. در زمانی که تغییرات قیمتی صعودی باشد، نمودار قیمتی در بالای باند میانی نوسان میکند؛ اما وقتی روند قیمتی نزولی باشد، نمودار قیمت زیر خط میانی باند بولینگر قرار میگیرد.

علاوه بر این، با توجه به نحوه عبور خطوط باند بولینگر و نقاط برخورد آنها، میتوان سیگنالهای ورود و خروج را برای تریدهای روزانه تعیین کرد. در مواقعی که باندهای بالایی و پایینی به هم نزدیک میشوند، به معنای کاهش نوسانات بازار و فشرده شدن قیمت است. در این مواقع باید انتظار داشت که یک روند صعودی یا نزولی جدید شکل بگیرد.

اگر کندلهای قیمتی باند بالایی را شکسته و از آن عبور کنند، این شکست به معنای یک سیگنال خرید است. همچنین اگر کندلهای قیمتی باند پایینی را بشکنند و روند نزولی به خود بگیرند، این شکست بهعنوان یک سیگنال فروش تفسیر میشود. در مقاله «اندیکاتور بولینگر باند» به طور مفصل درباره نحوه کار با این شاخص صحبت کردهایم.

5. اندیکاتور سوپرترند (Supertrend)

سایت آریاپی اندیکاتور سوپرترند را اینگونه معرفی کرده است:

«در انتخاب بهترین اندیکاتور برای ترید روزانه و نوسان گیری، میتوان به اندیکاتور سوپرترند اشاره کرد. این اندیکاتور روند حاکم بر بازار را شناسایی و نمایش میدهد و معاملهگران با استفاده از آن میتوانند حمایتها و مقاومتها را پیدا کنند. به همین دلیل، برای تعیین نقاط ورود و خروج از معامله بسیار مناسب است. پس از اضافه کردن اندیکاتور سوپرترند به چارت خود، خطهای افقی بر روی قیمت ظاهر میشود که نشان دهنده وجود نقاط حمایت و مقاومت است. هنگامی که یک حمایت و مقاومت شکسته شود، نقش آن نیز تغییر پیدا میکند؛ از همین رو، این اندیکاتور بسیار مفید و حیاتی است. ناگفته نماند که این اندیکاتور، برآیند اندیکاتورهای میانگین متحرک، ATR و MACD محسوب میشود و پس از اعمال این نمودار روی چارت، سطوح حمایتی و مقاومتی با رنگهای سبز و قرمز قابل مشاهده هستند. بهترین استراتژی برای این اندیکاتور، خرید روی ابتدای سطح سبز و فروش روی ابتدای سطح قرمز است. نکته دیگر اینکه تغییر رنگ اندیکاتور، تغییر روند را نشان میدهد.»

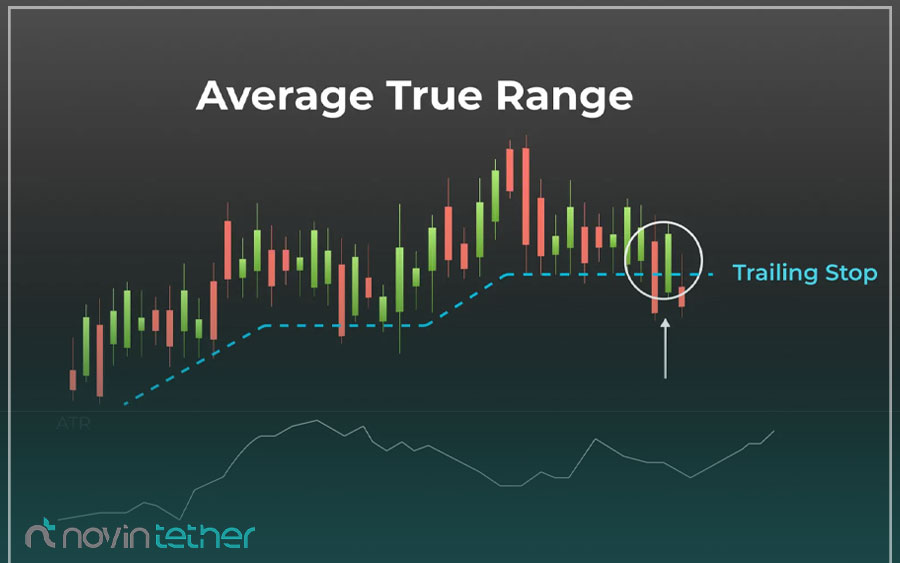

6. اندیکاتور میانگین محدوده واقعی (ATR)

اندیکاتور ATR مخفف عبارت Average True Range بوده که بین تحلیلگرهای فارسیزبان با نام میانگین محدوده واقعی هم شناخته میشود. این اندیکاتور ابزاری است که برای اندازهگیری نوسانات قیمت در یک بازه زمانی مشخص به کار میرود. این شاخص نشان میدهد که چه زمانی بازار از نوسانات بالایی برخوردار بوده و چه زمانی نوسانات آن کاهش مییابد.

از اندیکاتور ATR نمیتوان به طور مستقیم برای سیگنال گیری استفاده کرد؛ اما این شاخص تا حد زیادی میتواند در تریدهای روزانه کاربرد داشته باشد. زمانی که اندیکاتور میانگین محدوده واقعی را فراخوانی میکنید، منحنی آن ترسیم میشود. زمانی که میزان نوسانات بازار بالا باشد، منحنی ATR هم صعودی میشود. در مواقعی که نوسانات پایین بیاید هم این اندیکاتور حالت نزولی به خود میگیرد.

از این شاخص میتوان برای تعیین حد سود و ضرر معاملات و تریدهای روزانه سود برد. برای مثال هنگام ترید میتوانید حد ضرر را در فاصله مشخصی از ATR فعلی قرار دهید. به این شکل ریسک معاملات را تا حد امکان پایین میآورید.

اگر در جستجوی بهترین اندیکاتور برای ترید روزانه هستید، توصیه میکنیم کار با شاخص ATR را نیز یاد بگیرید؛ زیرا در مدیریت ریسک و شناسایی فرصتهای معاملاتی کاربرد بسیاری دارد.

7. اندیکاتور حجم تعادلی (OBV)

اندیکاتور حجمی تعادلی در دسته شاخصهای مومنتومی دستهبندی میشوند. از این شاخص میتوان در بررسی روند حرکتی قیمتها استفاده کرد. اندیکاتور OBV در شناسایی تغییر روندهای بازار بسیار مفید عمل میکند. زمانی که منحنی OBV را رسم میکنید، میتوانید برای آن مانند نمودارهای قیمتی نقاط حمایت و مقاومت مشخص کنید یا آن را در یک روند حرکتی قرار دهید.

مهمترین ویژگی شاخص حجمی تعادلی این است که در هنگام تغییر روند نسبت به نمودار قیمت خیلی سریعتر واکنش نشان میدهد. به همین خاطر در پیشبینی روندهای حرکتی جدید و پیدا کردن نقاط ورود و خروج معاملات بسیار پرکاربرد است.

در تحلیل اندیکاتور حجمی تعادلی، صعود منحنی OBV را به معنای افزایش فشار حجمی معاملات تفسیر میکنند که نتیجه آن افزایش قیمت داراییهای مالی است. همچنین نزول منحنی OBV هم به معنای کاهش فشار حجمی منفی خواهد بود که نتیجه آن کاهش قیمت داراییهای مالی است. در مقاله «اندیکاتور OBV» به طور مفصل درباره این شاخص صحبت کردهایم.

پیش نیاز ها و شرایط ترید روزانه و نوسان گیری

در فهرست زیر ، به پیش نیاز ها و شرایط مورد نیاز ترید روزانه و نوسان گیری موفق اشاره کرده ایم :

- مسلط بودن بر روی مفاهیم اولیه ترید و ارز دیجیتال : از اصلی ترین پیش نیاز های ورود به بازار ارز های دیجیتال و کسب درآمد ، آشنایی اولیه با مباحث این بازار است . شما می توانید در ابتدا با آموزش دیدن و سپس با ترید در حساب های آزمایشی (Trading with demo account) ، آمادگی خود را برای ترید های روزانه و نوسان گیری های موفق بالا ببرید.

- انتخاب سودآور ترین و آینده دار ترین ارز دیجیتال : برای انتخاب یک ارز دیجیتال مناسب ، سود آور و آینده دار ، ابتدا باید پیگیر اخبار بازار کریپتو باشید و مولفه های گوناگونی مثل حجم معاملات یا رتبه ی هر ارز را هم در انتخاب آن ارز رعایت کنید . پیشنهاد میکنم مقاله ی بهترین ارز دیجیتال تا سال 2026 وبلاگ نوین تتر را مطالعه کنید .

- انتخاب یک صرافی معتبر و ایمن : انتخاب صرافی ایمن ، از مهم ترین پیش نیاز های ترید چه به صورت روزانه و چه به صورت های دیگر است . فاکتور هایی مثل امنیت و پشتیبانی در انتخاب یک صرافی بسیار مهم هستند . در مقاله ی صرافی های ارز دیجیتال مجاز بانک مرکزی ،به معیار های مهم از نظر امنیت یک صرافی خوب اشاره شده است .

- انتخاب یک کیف پول معتبر : می توان گفت که انتخاب امن ترین کیف پول ارز دیجیتال ، به اندازه ی انتخاب یک صرافی ایمن و معتبر اهمیت دارد . چرا که امنیت هر کدام از این دو مورد دچار خدشه بشود ، می تواند دارایی های شما را از بین ببرد .

سخن آخر

پیدا کردن بهترین اندیکاتور برای ترید روزانه کمی چالشبرانگیز است؛ زیرا هیچ اندیکاتوری بهتنهایی نمیتواند تحلیلهای تضمینشدهای ارائه دهد. به همین دلیل، استفاده از بهترین اندیکاتور ها در کنار سایر روشهای تحلیلی، میتواند دقت تصمیمگیری را افزایش دهد. حتی ترکیب چندین اندیکاتور نیز میتواند نتایج بهتری به همراه داشته باشد.

در این مقاله، به معرفی 7 مورد از بهترین اندیکاتور ها پرداختهایم که در تریدهای کوتاهمدت و روزانه بیشترین کاربرد را دارند. البته، اندیکاتورهای دیگری نیز وجود دارند که میتوانند در این فهرست قرار بگیرند. اگر به دنبال بررسی بهترین اندیکاتور برای ترید روزانه هستید یا اندیکاتور خاصی مدنظرتان است، نام آن را در کامنتها برای ما بنویسید. همچنین، اگر سوالی داشتید، خوشحال میشویم در کامنتها پاسخگوی شما باشیم.

سوالات متداول

چگونه میتوانم ریسک را در ترید روزانه مدیریت کنم؟

برای مدیریت ریسک در تریدهای روزانه باید روی مهارتهای نرم خود کار کنید. هرچقدر بتوانید روی احساسات و تصمیمات خودتان تسلط بیشتری داشته باشید، میتوانید بهتر ریسک ترید را پایینتر بیاورید. نکته دیگر اینکه حواستان به حد ضررها، نسبت ریسک به ریوارد و مدیریت سرمایه هم باشد.

چگونه می توانم از چندین اندیکاتور به طور همزمان استفاده کنم؟

از اندیکاتورها میتوان در کنار یکدیگر هم استفاده کرد؛ اما باید حواستان باشد که اندیکاتورهایی را کنار یکدیگر قرار دهید که عملکرد تحلیلیتان را بهبود ببخشند. استفاده از چند اندیکاتور نامتناسب ممکن است باعث شود که شما بیشتر گیج شوید و نه تنها به شما کمکی نکند، بلکه اثرات منفی هم داشته باشد. برای شناسایی اندیکاتورهای متناسب با هم باید از تجربه و استراتژیهای تحلیلی خودتان کمک بگیرید.

آیا اندیکاتورها میتوانند آینده را پیشبینی کنند؟

اندیکاتورها بر اساس دادههای گذشته عمل میکنند. این دادهها شامل تغییرات قیمتی، حجم معاملات و سایر دادهها میشود. با این حال نمیتوان از آنها انتظار داشت که دقیقاً تغییرات قیمتی جدید را پیشبینی کنند. نکته دیگر اینکه اندیکاتورها عوامل خارجی مثل اخبار اقتصادی، رویدادهای سیاسی، بلایای طبیعی و… را در نظر نمیگیرند. در نتیجه اگر میخواهید از اندیکاتورها استفاده کنید، باید به طور مجزا حواستان به تحلیلهای فاندامنتال و دیگر نکات تکنیکالی بازار هم باشد.

سلام

کسی تونسته با این اندیکاتورها ترید روزانه سودده و پایداری داشته باشه؟ مثلاً با ترکیب RSI و MACD واقعاً میشه به یه استراتژی مطمئن رسید یا بیشتر حالت تیپیکال آموزشیه؟

ارادت

بله اتفاقاً من یه مدت دقیق با ترکیب RSI و MACD کار کردم، اونم توی تایمفریم ۱۵ دقیقهای و ۱ ساعته. وقتی یاد بگیری چطور سیگنال تقاطعها رو بخونی و همزمان قدرت روند رو با RSI بسنجی، خیلی جواب میده. البته نباید فقط به اندیکاتورها بچسبی، چون بازار بعضی وقتا خیلی احساسیه! ولی در کل ترکیب این دوتا با یه مدیریت سرمایه درست، میتونه یه پایه محکم برای ترید روزانه باشه.

سلام

کسی تجربهای با استفاده از اندیکاتور EMA توی ترید روزانه داره؟ میخوام بدونم چقدر میشه روش حساب کرد و ترکیبش با RSI جواب میده؟

ارادت

من از ترکیب EMA و RSI توی ترید روزانه استفاده میکنم و نتیجههای خوبی گرفتم. EMA کمک میکنه روند کلی بازار رو بفهمی و RSI هم نقاط ورود و خروج رو نشون میده. البته حواست باشه که هیچ اندیکاتوری صد در صد نیست و همیشه مدیریت ریسک رو رعایت کن. موفق باشی!

سلام من معمولا از RSI و MACD برای ترید روزانه استفاده میکنم ولی بعضی وقتا سیگنالاشون ضد و نقیض میشه به نظرتون ترکیب این دوتا خوبه یا اندیکاتور بهتری پیشنهاد دارین؟

ارادت

RSI و MACD ترکیب محبوبی هستن ولی اگه گاهی سیگنالهای اشتباه میگیری میتونی یه اندیکاتور دیگه مثل EMA یا Bollinger Bands رو هم اضافه کنی تا تایید بیشتری بگیری. همچنین بهتره به حجم معاملات هم توجه کنی چون بعضی وقتا این اندیکاتورها تو بازارهای کمنوسان سیگنالهای اشتباه میدن.

سلام، میشه توضیح بدین که چطوری از بهترین اندیکاتور برای ترید روزانه استفاده کنم؟

سلام روز خوش، برای ترید روزانه، از اندیکاتور هایی مثل میانگین متحرک و RSI استفاده کن. این ها بهت کمک می کنن تا روند بازار و زمان مناسب برای خرید و فروش رو تشخیص بدی.

سلام . برای ترید روزانه، کدوم اندیکاتور بهتره و اینکه آیا ترکیب چند تا اندیکاتور بهتر جواب میده ؟

سلام . هیچ اندیکاتوری بهتنهایی نمیتونه همیشه بهترین نتیجه رو بده. بهتره چند تا اندیکاتور رو با هم ترکیب کنین، مثل MACD، RSI و میانگین متحرک نمایی (EMA). اینجوری میتونین روند بازار رو بهتر تشخیص بدین و نقاط خوب برای خرید و فروش رو راحتتر پیدا کنین.

سلام وقت بخیر

میخواستم بپرسم از کیف پول Exodus به هیچ عنوان نمیشه استفاده کرد؟فقط بخاطر اینکه آی پی ایران رو مسدود کرده!!

سلام وقت شماهم بخیر . متاسفانه این مشکل وجود داره . شما میتونید vpn رو تست کنید ولی ممکنه که ایرانی بودن شمارو تشخیص بدن و امکان از دست رفتن داراییتون هست

سلام کیف پولی که بیبی دوج را ساپورت کنه و معتبر باشه و ریوارد هم بده چی هست؟به غیر از تراست والت

سلام . فهرست زیر چند مورد از کیف پول های معتبر هستش ولی اینکه ریوارد میدن یا نه رو خودتون باید در موردش تحقیق کنین :

کیف پول تراست ولت (Trust Wallet)

کیف پول متامسک (MetaMask)

کیف پول لجر (Ledger)

کیف پول اتمیک (Atomic)