بهترین اندیکاتور سیگنال خرید و فروش

مهمترین کاربرد اندیکاتورها در تحلیل تکنیکال، پیشبینی روند بازار یا مشخص کردن نقاط حمایت و مقاومت است. با استفاده از اندیکاتورها میتوان نقاط خرید و فروش بالقوه را شناسایی کرده و از آنها برای ترید ارزهای دیجیتال یا سایر داراییهای مالی استفاده کرد. پیدا کردن بهترین اندیکاتور سیگنال خرید و فروش بسیار قوی رایگان کار سادهای نیست؛ زیرا هر اندیکاتور مزایا و معایب خودش را دارد؛ اما استفاده از چند اندیکاتور در کنار هم و توجه ویژه به تحلیلهای تکنیکال و فاندامنتال میتواند تا حد زیادی ریسک معاملات را پایین بیاورد. در این مقاله از سایت نوین تتر قصد داریم بهترین اندیکاتور سیگنال خرید و فروش را معرفی کنیم.

به عنوان مثال اندیکاتور Moving Average که برای تشخیص روند حرکتی استفاده می شود. در کنار اندیکاتور Relative Strength Index که نشان دهنده قدرت بازار و قدرت خریداران و فروشندگان است می تواند در تصمیم گیری شما برای انتخاب خرید ارز مناسب باشد. در ادامه این مقاله از صرافی نوین تتر قصد داریم به معرفی بهترین اندیکاتورهای خرید و فروش ارزهای دیجیتال بپردازیم.

در این مطلب میخوانید

بهترین اندیکاتور سیگنال خرید و فروش | معرفی 7 اندیکاتور برتر

برای استفاده از اندیکاتورها در درجه اول باید با تحلیل تکنیکال آشنا باشید. همچنین بایستی اندیکاتورهای معروف را بشناسید و نسبت به مزایا و معایب آنها آگاهی لازم را داشته باشید. در مقاله «بهترین اندیکاتورهای ارز دیجیتال» به معرفی مهمترین اندیکاتورهای بازار پرداخته بودیم؛ اما در این مقاله قصد داریم درباره اندیکاتورهایی صحبت کنیم که در تشخیص سیگنالهای خرید و فروش به کارتان میآیند.

همینطور که در سایت پی پال گفته شده:

نوسان گیری به عنوان یک استراتژی معاملاتی، با توسعه بازارهای الکترونیکی و اینترنتی شدن معاملات مالی توسعه یافته است. این استراتژی معاملاتی به عنوان یکی از روشهای معامله، توسط معاملهگران روزانه برای بهره بردن از کوچکترین تغییرات قیمت طراحی میشود. در حالت کلی، میتوان گفت که معاملهگران روزانه به دنبال فرصتهای معاملاتی سودآور هستند که به ایجاد روندهای کوتاهمدت منجر شود و معاملهگران نوسان گیر، در دورههای زمانی بسیار کوتاه، معمولا بیت 2 دقیقه تا 15 دقیقه وارد موقعیت معاملاتی شده و از آن خارج میشوند. شناخت بهترین اندیکاتور برای ترید روزانه و نوسان گیری میتواند در پیشبینی و تحلیل قیمت نمودارها کارایی داشته باشد.

البته فراموش نکنید که هیچ اندیکاتوری وجود ندارد که به تنهایی بتواند سیگنالهای تضمین کنندهای تولید کند. بازارهای مالی پیچیدگیهای خود را دارند. این پیچیدگیها خصوصاً در رابطه با ارزهای دیجیتال بیشتر هم میشود؛ زیرا نوسانات قیمتی در بازار کریپتو بسیار بالا بوده و اگر ریسک معاملات را در نظر نگیرید، ممکن است ضرر هنگفتی را به همراه داشته باشد.

با این مقدمه به سراغ معرفی لیست بهترین اندیکاتور فشار خرید و فروش ارز دیجیتال که به آن اندیکاتور «نیروی خرید و فروش نیز می گویند» میرویم.

1. اندیکاتور میانگین متحرک (MA)

اندیکاتور میانگین متحرک یا Moving Average از سادهترین و بهترین اندیکاتورهای ممکن برای تشخیص روند حرکتی داراییهای مالی است. به همین خاطر از آن بهعنوان بهترین اندیکاتور buy_sell یاد میشود. با استفاده از این اندیکاتور میتوان علاوه بر تشخیص روند حرکتی، نقاط حمایتی و مقاومتی بازار را نیز تا حد خوبی شناسایی کرد.

اندیکاتور مووینگ اوریج، به شکلهای متفاوتی محاسبه میشود؛ شاخص میانگین متحرک ساده (SMA)، ابتداییترین نمونه این اندیکاتور است. در این شاخص برای میانگینگیری، قیمت پایانی یک ارز دیجیتال یا دارایی مالی را در بازه زمانی مشخصی جمع کرده و سپس به تعداد روزهای آن تقسیم میکنند.

برای مثال اگر بخواهید SMA 20 روزه را محاسبه کنید، باید قیمت پایانی توکن را در 20 روز گذشته جمع کرده و سپس بر عدد 20 تقسیم نمایید.

مهمترین مزیت SMA مشخص کردن روند حرکتی قیمت و حذف نویزهای حرکتی نمودارهای قیمتی است؛ اما این اندیکاتور یک عیب مهم دارد. اینکه ارزش یکسانی برای قیمت دارایی برای روزهای ابتدایی و انتهایی بازه قائل میشود. در نتیجه خیلی کند عمل کرده و دیرتر نسبت به تغییرات قیمتی جدید واکنش نشان میدهد.

تحلیلگرها برای حل این مشکل اغلب به سراغ انواع دیگر اندیکاتور تغییر روند مووینگ اوریج میروند؛ که اندیکاتور EMA یا شاخص میانگین متحرک نمایی مهمترین آنها است. در این اندیکاتور برای روزهای پایانی وزن بیشتری در نظر گرفته میشود. به همین خاطر نمودار میانگین متحرک نمایی به نوسانات بازار بهتر واکنش نشان داده و در تحلیلهای کوتاه مدت استفاده بیشتری دارد.

روش محاسبه اندیکاتور میانگین متحرک (MA):

2. شاخص قدرت نسبی (RSI)

شاخص دیگری که میتوان از آن بهعنوان بهترین اندیکاتور برای تاییدیه سیگنال خرید و فروش یاد کرد، شاخص قدرت نسبی یا همان منحنی RSI است. سایت باشگاه آگاه اندیکاتور قدرت نسبی را این گونه توضیح میدهد:

«اندیکاتور RSI یا شاخص قدرت نسبی، مخفف Relative Strength Index است. این اندیکاتور در تحلیل تکنیکال بهعنوان یک اندیکاتوری بازگشتی شناخته میشود که وظیفه تایید و تعیین نقاط قیمتی و سطوح بازگشتی بازار را بر عهده دارد. مقادیر به دست آمده از این اندیکاتور در دو سطح، بین ۰ تا ۱۰۰ نوسان میکند. اندیکاتور RSI نشاندهنده قدرت بازار و قدرت خریداران و فروشندگان نسبت به یکدیگر است و به همین دلیل شاخص قدرت نسبی نامیده میشود. معمولاً این اندیکاتور را در بازههای زمانی ۱۴ روزه به کار میگیرند. این اندیکاتور همانند اندیکاتور مکدی (MACD) در ردیف اسیلاتورها جای گرفته است.»

نکته مهم در ارتباط با تحلیل اندیکاتور RSI توجه به سطوح نوسانی آن خواهد بود. به طور معمول تحلیلگرها وقتی منحنی RSI بالاتر از سطح 70 نوسان میکند، میگویند که بازار در حالت اشباع خرید قرار دارد. در این مواقع احتمال بازگشت روند وجود خواهد داشت. به همین خاطر میتوان استنباط کرد که فراتر رفتن RSI از سطح 70 یک سیگنال فروش است.

همچنین سطح 30 نیز برای اندیکاتور قدرت خریدار و فروشنده نسبی، حکم ناحیه اشباع فروش را دارد. اگر منحنی قدرت نسبی پایینتر از این سطح باشد، میتوان آن را بهعنوان یک سیگنال خرید تفسیر کرد. البته از RSI به عنوان یک شاخص تاخیری یاد می شود چرا که شامل تمامی داده های مورد نیاز برای تحلی عمیق قیمت ها نمی شود. به همین دلیل است که معمولاً تحلیل گران از این اندیکاتور به تنهایی استفاده نمی کنند. برای گرفتن اطلاعات کامل مورد نیاز در کنار اندیکاتورهای دیگر استفاده میشود. زیرا به این شکل ریسک تحلیلی آن پایینتر میآید.

روش محاسبه اندیکاتور شاخص قدرت نسبی (RSI):

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی نقاط اشباع خرید و اشباع فروش – ارائه سیگنال خرید و فروش – کمک به تایید بازگشت روند قیمتی |

| معایب | – بهعنوان یک شاخص تأخیری عمل میکند و به تنهایی برای تحلیل عمیق کافی نیست. – حساسیت زیاد به تغییرات ناگهانی قیمت |

| روش محاسبه | – RSI: محاسبه نسبت میانگین افزایش قیمتها به میانگین کاهش قیمتها در یک بازه زمانی مشخص (معمولاً ۱۴ روز) و اعمال فرمول زیر: RSI = 100 – [100 / (1 + RS)] که در آن: RS = میانگین افزایش قیمت ÷ میانگین کاهش قیمت |

3. نوسانگر استوکاستیک

شاخص Stochastic یکی دیگر از اندیکاتورهایی است که میخواهیم در این مقاله به آن اشاره کنیم. این اندیکاتور از ترکیب دو منحنی متفاوت شکل میگیرد. یکی از این خطوط منعکس کننده مقدار واقعی نوسانگر در هر سشن (session) است و خط دیگر نشانگر میانگین متحرک (SMA) سه روزه خواهد بود. زمانی که اندیکاتور استوکاستیک را فراخوانی میکنید، این دو منحنی در نمودار جدیدی پایین نمودار قیمتی ترسیم میشود. این منحنیها بین سطوح 0 تا 100 نوسان میکنند. تحلیلگرها از همین نوسانات و نحوه حرکتی منحنیهای استوکاستیک در کنار هم به بررسی بازار پرداخته و نقاط خرید و فروش را شناسایی میکنند.

سادهترین تحلیل ارائه شده برای منحنیهای استوکاستیک مربوط به بررسی نواحی اندیکاتور فشار خرید و فروش است. بر اساس تحلیلهای ارائه شده اگر منحنی استوکاستیک بالای سطح 80 نوسان کند، به معنای افزایش فشار خرید است. در این مواقع احتمال ریزش قیمتی وجود دارد. همچنین قرار گرفتن منحنی در زیر سطح 20 هم به عنوان افزایش فشار فروش تعبیر میشود.

تحلیلگرها معمولاً منحنی استوکاستیک را در کنار RSI استفاده میکنند. زیرا این اندیکاتور تحلیل بنیادی یا فاندامنتال را در نظر نمی گیرد، که ممکن است سیگنال های نادرست بدهد. به همین دلیل استفاده از یک اندیکاتور دیگر در کنار RSI، دقت سیگنالدهی اندیکاتور استوکاستیک را افزایش می دهد. در مقاله «اندیکاتور استوکاستیک چیست؟» به طور کامل درباره نحوه محاسبات این شاخص و روشهای استفاده از آن صحبت کردهایم.

روش محاسبه اندیکاتور نوسانگر استوکاستیک:

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی نواحی اشباع خرید (بالای 80) و اشباع فروش (زیر 20) – ارائه سیگنالهای دقیقتر در ترکیب با سایر اندیکاتورها (مانند RSI) – مناسب برای تحلیل کوتاهمدت |

| معایب | – حساسیت به نوسانات کوتاهمدت ممکن است منجر به سیگنالهای نادرست شود. – در نظر نگرفتن عوامل بنیادی و فاندامنتال بازار |

| روش محاسبه | – فرمول Stochastic Oscillator: %K = [(قیمت بسته شدن فعلی – کمترین قیمت در دوره) ÷ (بیشترین قیمت در دوره – کمترین قیمت در دوره)] × 100 %D = SMA سه روزه %K |

4. باندهای بولینگر

یکی از پرکاربردترین اندیکاتورهای سیگنال خرید و فروش، شاخص باند بولینگر (Bollinger Band) است که گاهی با عنوان باندهای بولینگر یا بولینگر باند هم خوانده میشود. زمانی که این اندیکاتور را فراخوانی میکنید، سه منحنی متفاوت در نمودار قیمتی ترسیم میشود.

دو خط بالایی و پایینی این اندیکاتور را اصطلاحاً «باند بالا» (Upper Band) و «باند پایین» (Lower Band) مینامند. خط وسط هم بهعنوان باند میانی (Middle Band) شناخته میشود که در واقع یک میانگین متحرک ساده 20 روزه است.

مهمترین دلیلی که باندهای بولینگر را در فهرست بهترین اندیکاتور سیگنال خرید و فروش قرار دادهایم، به کاربرد آن در شناسایی روند بازار بر میگردد. در نگاه اول، زمانی که تغییرات قیمت روندی صعودی داشته باشد، تمایل دارند که در بالای باند میانی (یا همان خط میانگین متحرک 20 روزه) نوسان کنند؛ اما زمانی که تغییرات قیمت روند نزولی به خود میگیرد، نمودارهای قیمت زیر خط باند میانی نوسان میکنند.

برای تعیین سیگنالهای خرید و فروش هم باید به شکست باندهای بولینگر توجه کنید. در زمانهایی که باندهای بالایی و پایینی به هم نزدیک میشوند، به معنای این است که تغییرات قیمتی در یک فاز کم نوسان قرار دارد. در این حالت باید منتظر بریک اوت نمودار قیمتی از خطوط بالا و پایین بمانید. اگر منحنی قیمت باند بالایی را بشکند، این برخورد به معنای صدور سیگنال خرید است؛ اما اگر از باند پایینی عبور کرده و به سمت پایین برود، بهعنوان سیگنال فروش تفسیر میشود.

برای اینکه دقت اندیکاتور باند بولینگر را بالاتر ببرید، میتوانید همزمان از اندیکاتورهای RSI و DMI هم استفاده کنید. همانطور که برای دیگر اندیکاتور ها گفته شد باند بولینگر به تنهایی برای درک بهتر از شرایط بازار کافی نیست. زیرا با تاخیر در ارسال سیگنال، منجر به دریافت داده های اشتباه می شود. در مقاله «اندیکاتور باند بولینگر چیست؟» صفر تا صد کاربرد باند بولینگر و تحلیلهای آن را آموزش دادهایم.

روش محاسبه اندیکاتور باندهای بولینگر:

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی نواحی کمنوسان و پرنوسان بازار – ارائه سیگنال خرید هنگام شکست باند بالایی و سیگنال فروش هنگام شکست باند پایینی – کمک به شناسایی روند صعودی و نزولی قیمت در طول زمان |

| معایب | – تأخیر در ارائه سیگنال به دلیل استفاده از دادههای تاریخی – نیاز به ترکیب با اندیکاتورهای دیگر (مانند RSI یا DMI) برای کاهش ریسک تحلیل – احتمال ایجاد سیگنالهای نادرست در بازارهای پرنوسان |

| روش محاسبه | – فرمول باند میانی: میانگین متحرک ساده (SMA) 20 روزه – فرمول باند بالا: SMA 20 روزه + (انحراف معیار × 2) – فرمول باند پایین: SMA 20 روزه – (انحراف معیار × 2) |

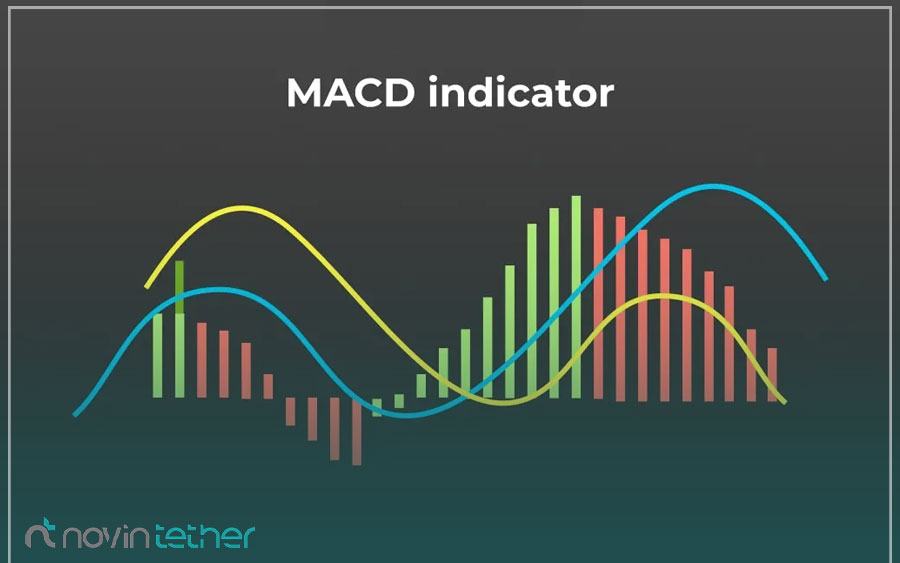

5. اندیکاتور مک دی MACD

اندیکاتور مک دی که گاهی با عنوان شاخص MACD خوانده میشود، مخفف Moving Average Convergence Divergence (همگرایی و واگرایی میانگین متحرک) است. این اندیکاتور تکنیکال برای شناسایی روند و نقاط ورود و خروج در معاملات ارز دیجیتال، سهام و سایر داراییهای مالی کاربرد دارد. به همین خاطر آن را در دسته بهترین اندیکاتور سیگنال خرید و فروش ارز دیجیتال قرار میدهیم.

زمانی که اندیکاتور مک دی را فراخوانی میکنید، دو خط جدید در نمودار قیمتی رسم میشود که عبارتند از:

- خط MACD: این منحنی تفاضل بین دو میانگین متحرک نمایی (EMA) با دورههای زمانی متفاوت (معمولاً 12 روزه و 26 روزه) را نشان میدهد.

- خط سیگنال: این منحنی هم نشاندهنده میانگین متحرک نمایی خط MACD است که معمولاً در دوره زمانی 9 روزه رسم میشود.

نحوه تفسیر منحنیهای MACD نیز به این شکل است که اگر خط MACD از خط سیگنال عبور کند، میتوان از آن برای گرفتن سیگنال خرید یا فروش استفاده کرد. که این سیگنالها عبارتند از:

- عبور از بالا به پایین: سیگنال فروش

- عبور از پایین به بالا: سیگنال خرید

در کنار مزایای گفته شده باید به این نکته توجه داشت که شاخص MACD روندی از از گذشته را نشان می دهد (در بازه 26 روز) که شاید برای تحلیل روند بازار در آینده مناسب نباشد.

نکته دیگر اینکه اگر خط MACD بالای خط صفر باشد، تحلیلگرها آن را نشانهای از روند صعودی بازار در نظر میگیرند. همچنین قرار گرفتن این خط در زیر خط صفر هم تایید کننده روند نزولی بازار است. علاوه بر این، اگر قیمت و خط مک دی در جهت مخالف هم حرکت کنند، این واگرایی نشانهای از تغییر روند احتمالی است.

روش محاسبه اندیکاتور مک دی MACD:

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی نقاط ورود و خروج معاملات – تشخیص واگراییها برای پیشبینی تغییر روند احتمالی – ارائه سیگنال خرید و فروش از طریق عبور خط MACD و خط سیگنال – مناسب برای تحلیل روند بازار در بازههای زمانی مختلف |

| معایب | – تأخیر در سیگنالدهی به دلیل وابستگی به دادههای تاریخی (EMA) – احتمال ارائه سیگنالهای اشتباه در بازارهای پرنوسان – نیاز به ترکیب با سایر اندیکاتورها برای کاهش ریسک تحلیل |

| روش محاسبه | – خط MACD: تفاضل میانگین متحرک نمایی (EMA) با دوره 12 روزه و EMA با دوره 26 روزه – خط سیگنال: میانگین متحرک نمایی خط MACD با دوره 9 روزه – هیستوگرام MACD: تفاوت بین خط MACD و خط سیگنال |

6. اندیکاتور ADX

اگر در جستجوی بهترین اندیکاتور سیگنال خرید و فروش هستید که همزمان برای تحلیل روند هم کاربرد داشته باشد، میتوانید از شاخص ADX استفاده کنید. این شاخص دارای 3 خط منحنی است که وقتی اندیکاتور ADX را فراخوانی میکنید، در پایین نمودار قیمت رسم میشوند. این خطوط عبارتند از:

- اندیکاتور جهتدار مثبت (Positive Directional Indicator): این منحنی DI+ نامیده میشود و مشخص کننده قدرت خرید یا فشار خریدار است.

- اندیکاتور جهتدار منفی (Negative Directional Indicator): این منحنی DI- نامیده میشود و مشخص کننده قدرت فروشنده یا فشار فروش است.

- نمودار اصلی ADX: منحنی ADX که با استفاده از دو منحنی DI+ و DI- رسم میشود. این منحنی بین 0 تا 100 نوسان میکند و قدرت روند را به تصویر میکشد.

اگر هدفتان از فراخوانی این منحنی تشخیص قدرت روند باشد، کافی است نمودار اصلی ADX را زیر نظر بگیرید. در مواقعی که این منحنی زیر سطح 25 نوسان کند، گفته میشود که روند قدرتی ندارد؛ اما وقتی به سطح 35-50 میرسد، مشخص کننده شروع یک روند قوی است. عبور از سطح 50 و رفتن به سطوح بالاتر هم قدرت روند را تقویت میکند.

با این حال صرفاً با استفاده از منحنی اصلی ADX نمیتوان جهت روند را مشخص کرد. برای این کار ناچار هستید به سراغ تفسیر خطوط دیگر این اندیکاتور بروید. اگر خط DI+ بالاتر از خط DI- باشد، به معنای صعودی بودن روند است و اگر DI- بالاتر قرار بگیرد، تاییدکننده روند نزولی قیمت خواهد بود.

برای سیگنال گیری از اندیکاتور ADX هم دو حالت زیر رخ میدهد:

- اگر منحنی DI+ منحنی DI- را به سمت بالا شکسته و از آن عبور کند، به معنای یک سیگنال خرید است.

- اگر منحنی DI- منحنی DI+ را به سمت بالا شکسته و از آن عبور کند، به معنای یک سیگنال فروش است.

از معایب گفته شده درباره این اندیکاتور می توان به عدم تشخیص روند به تنهایی و ارائه سیگنال های تاخیری اشاره کرد. همچنین لازم است بدانید برای بالا رفتن دقت محاسبات نیاز است با اندیکاتور های دیگر ترکیب شود.

روش محاسبه اندیکاتور ADX:

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی قدرت روند (ضعیف یا قوی بودن) – ارائه سیگنال خرید و فروش از طریق خطوط DI+ و DI- – کاربردی برای تحلیل روند در بازارهای صعودی و نزولی |

| معایب | – ناتوانی در تشخیص جهت روند بهتنهایی – ارائه سیگنالهای تأخیری به دلیل استفاده از دادههای تاریخی – نیاز به ترکیب با اندیکاتورهای دیگر برای تحلیل دقیقتر |

| روش محاسبه | – DI+: تفاوت بین بالاترین قیمت فعلی و بالاترین قیمت قبلی – DI-: تفاوت بین پایینترین قیمت فعلی و پایینترین قیمت قبلی – ADX: میانگین متحرک مقدار اختلاف DI+ و DI- برای دوره مشخص (معمولاً 14 روز) |

در مقاله اندیکاتور adx چیست توضیحات کامل تری درباره این اندیکاتور داده ایم که می توانید آن را هم مطالعه کنید.

7. اندیکاتور حجم تعادلی OBV

شاخص حجمی تعادلی بهترین اندیکاتور سیگنال خرید و فروش ارزهای دیجیتال است. این اندیکاتور در دسته شاخصهای مومنتومی قرار میگیرد و به بررسی روند حرکتی قیمتها میپردازد. مهمترین کاربرد شاخص حجم تعادلی بررسی تغییر روندهای بازار است. برای نمودار این اندیکاتور میتوان به سبک نمودار قیمتی، سقف و کف مشخص کرد یا اینکه آن را در یک کانال حرکتی قرار داد. نکته مهم اینجاست که این شاخص نسبت به تغییر روند خیلی سریعتر از تغییرات قیمتی جدید واکنش نشان میدهد. در نتیجه برای پیشبینی تغییرات جدید مورد استفاده قرار میگیرد.

تحلیلگرها معتقدند صعود منحنی OBV به معنای فشار حجمی مثبت است که باعث افزایش قیمت میشود. همچنین نزول منحنی OBV هم به معنای فشار حجمی منفی خواهد بود که نتیجه آن کاهش قیمت است.

با وجود تمام کاربردهای این اندیکاتور باید به محدودیت ها و خطا ها هم توجه داشت. به عنوان مثال این اندیکاتور روی قیمت و حجم معامله متمرکز است که می تواند در بازه زمانی کوچک تر دچار اشتباه شود. همچنین با توجه به این که این اندیکاتور بنا به حجم معامله ها اطلاعاتی می دهد، ممکن است این افزایش معامله ها مبنی بر افزایش تقاضا نباشد.

روش محاسبه اندیکاتور حجم تعادلی OBV:

| عنوان | توضیحات |

|---|---|

| مزایا | – شناسایی سریع تغییرات روند بازار – مناسب برای پیشبینی تغییرات جدید در قیمت – کاربردی در تحلیل فشار حجمی مثبت و منفی |

| معایب | – حساسیت بالا در بازههای زمانی کوچک که ممکن است باعث اشتباه شود – محدودیت در تحلیل، زیرا تنها به حجم و قیمت تکیه دارد – افزایش حجم ممکن است ناشی از عواملی غیر از تقاضا باشد |

| روش محاسبه | – اگر قیمت بسته شدن بالاتر از قیمت بسته شدن قبلی باشد: OBV جدید = OBV قبلی + حجم معاملات فعلی – اگر قیمت بسته شدن کمتر از قیمت بسته شدن قبلی باشد: OBV جدید = OBV قبلی – حجم معاملات فعلی – اگر قیمت بسته شدن مساوی قیمت بسته شدن قبلی باشد: OBV جدید = OBV قبلی |

البته اگر میخواهید از این شاخص برای ترید ارزهای دیجیتال استفاده کنید، باید نگاه دقیقتری نسبت به روند تغییرات منحنی حجمی تعادلی داشته باشید. برای آگاهی از تحلیلهای مختلف این اندیکاتور توصیه میکنیم سری به مقاله «اندیکاتور حجم تعادلی چیست؟» بزنید.

سخن آخر

تحلیلگرها برای تحلیل تکنیکال از اندیکاتورهای مختلفی استفاده میکنند. نقش این اندیکاتورها کمک به پیشبینی روند حرکتی و یافتن نقاط حمایت و مقاومت است. با در نظر گرفتن این موارد میتوان به سراغ ترید ارزهای دیجیتال یا سایر داراییهای مالی رفت. البته پیدا کردن بهترین اندیکاتور سیگنال خرید و فروش کار امکانپذیری نیست. زیرا هر اندیکاتور نقاط ضعف و قوتی دارد. به همین خاطر باید از اندیکاتورها در کنار هم و بهعنوان تاییدیه نهایی سیگنال استفاده کرد. اگر درباره اندیکاتورها سوال دیگری دارید، در کامنتها پاسخگوی شما خواهیم بود.

سوالات متداول

چگونه از اندیکاتورها به طور موثر استفاده کنیم؟

اندیکاتورها باید در کنار سایر ابزارهای تحلیل تکنیکال و فاندامنتال استفاده شوند. کاربرد اندیکاتورها کمک به پیدا کردن نقاط کف و نواحی مقاومتی و حمایتی است؛ اما زمانی این کاربرد مورد تایید قرار میگیرد که سایر نکات تحلیل را نیز مدنظر قرار داده باشید.

چگونه می توان از خطاهای رایج در استفاده از اندیکاتورها اجتناب کرد؟

با آموزش و تجربه و استفادههای فراوان از اندیکاتورها میتوان از خطاهای رایجی که تریدرها در آن گرفتار میشوند، دوری کرد.

چگونه به اندیکاتورها دسترسی داشته باشم؟

اغلب اندیکاتورها در پلتفرمهای معاملاتی مثل تریدینگ ویو در دسترس هستند.

سلام این اندیکاتورایی که معرفی کردین برای تایمفریمهای کوتاهمدت بهتر جواب میدن یا بلندمدت؟ مثلاً برای اسکالپینگ کدومش بهتره؟

ارادت

بستگی داره به سبک تریدت اگه برای اسکالپینگ میخوای، اندیکاتورهایی مثل RSI و استوکاستیک بهتر جواب میدن، چون سیگنالهای سریعتری میدن. ولی برای بلندمدت، میانگین متحرک و مکدی گزینههای بهتریان.

سلام، در مورد بهترین اندیکاتور سیگنال خرید و فروش، آیا از اندیکاتور خاصی برای شناسایی بهترین نقاط خرید و فروش استفاده می کنید؟

سلام، بله بسیاری از تریدرها برای شناسایی نقاط خرید و فروش از اندیکاتور هایی مانند RSI، MACD و باند های بولینگر استفاده می کنند. این اندیکاتور ها می توانند سیگنال های دقیق تری ارائه دهند زمانی که با یکدیگر ترکیب شوند.

سلام وقت بخیر

چه فرقی و تفاوتی بین این دوتا اندیکاتور ema و بولینگر باند هستش؟ وکارایی اندیکتاتور tma دقیقا چیه ممنون میشم منو راهنمایی کنین

سلام وقتتون بخیر

TMA: کمک میکنه تا نوسانات ریز قیمت رو حذف کنیم و روند کلی رو بهتر ببینیم.

بولینگر باند: نوسانات و بالا و پایین شدن قیمت رو مشخص میکنه.

EMA: برای نشون دادن روند قیمت استفاده میشه.

اگر باز هم سوالی دارین در خدمتم.

سلام

این کاربرد اندیکاتورهای خرید و فروش چیه و اصلا چرا اندیکاتور خرید و فروش به وجود اومدن؟

سلام اندیکاتورهای خرید و فروش ابزارهای تحلیل تکنیکالی هستن که با تحلیل حرکت قیمت و حجم معاملات، سیگنالهایی برای ورود یا خروج از معامله به شما ارائه میدهند.

سلام وقتتون بخیر میخواستم بدونم که تا چه به حد اندیکاتورهای سیگنال خرید و فروش میتوان اعتماد کرد؟ ممنون میشم جواب سوالمو بدید مرسی

سلام وقتتون بخیر اندیکاتورهای سیگنال خرید و فروش به تنهایی قابل اعتماد نیستند و باید همراه با سایر تحلیلها و مدیریت ریسک استفاده کنید.