اندیکاتور استوکاستیک چیست؟ آموزش 0 تا 100 ترید با stochastic

اندیکاتور استوکاستیک (Stochastic Oscillator) یکی از ابزارهای تحلیل تکنیکال است که به معاملهگران کمک میکند جهت حرکت قیمت را بهتر تشخیص دهند. این اندیکاتور با اندازه گیری سرعت و قدرت حرکات قیمتی (مومنتوم)، به ما می گوید که آیا یک دارایی در محدودهی اشباع خرید یا فروش قرار دارد یا نه. استوکاستیک به ویژه در بازارهای پرنوسان مثل ارزهای دیجیتال بسیار پرکاربرد است؛ چون سیگنالهای کوتاهمدت و سریعی ارائه میدهد.

در این مقاله از نوین تتر، ابتدا با نحوهی کار این اندیکاتور آشنا میشویم، سپس روشهای استفاده از آن در ترید ارزهای دیجیتال را بررسی میکنیم و در نهایت نکات حرفهای و ترکیب آن با سایر اندیکاتورها را خواهیم گفت. اگر به دنبال یادگیری یک ابزار ساده اما قدرتمند برای تحلیل تکنیکال هستید، جای درستی آمدهاید.

در این مطلب میخوانید

اندیکاتور استوکاستیک چیست؟

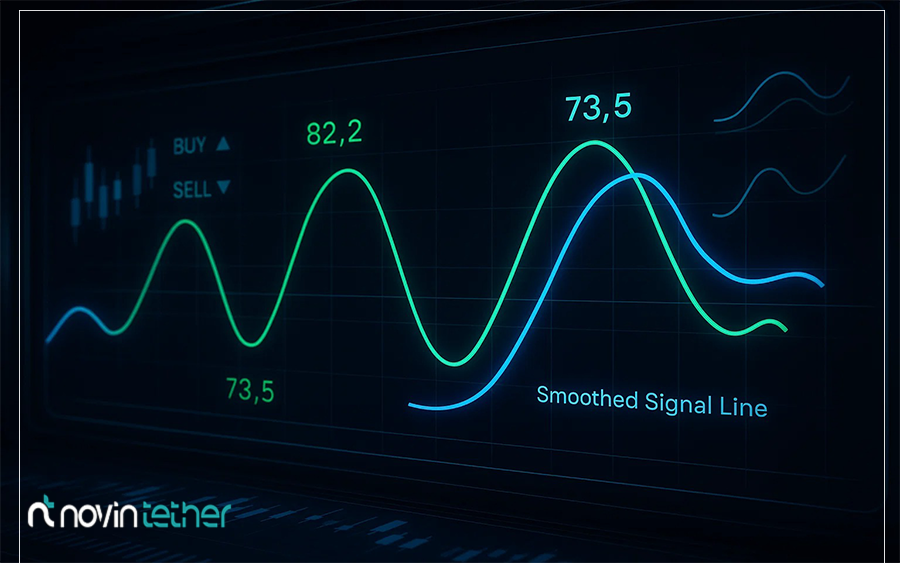

اندیکاتور استوکاستیک چیست؟اندیکاتور استوکاستیک که با نام شاخص نوسانگر تصادفی هم شناخته میشود، یک اندیکاتور در جدول تحلیل مومنتومی است که دقت بالایی در سیگنال دهی دارد. این اندیکاتور از ترکیب دو خط منحنی خطی ساخته میشود که یکی از خطوط منعکس کننده مقدار واقعی نوسانگر در هر سشن (session) بوده و دیگری منعکس کننده میانگین متحرک (SMA) که در مقاله اندیکاتور SMA آن را توضیح دادیم، سه روزه آن است.

دو خط شاخص استوکاستیک بین 0 تا 100 نوسان میکنند. در مواردی که خطوط استوکاستیک به بالای سطح 80 برسد، پیشفرض تحلیلگران قرار گرفتن وضعیت بازار در محدوده خرید بیش از حد است. همچنین پایینتر آمدن از سطح 20 هم به معنای قرار گرفتن بازار در محدوده فروش بیش از حد تفسیر میشود. البته نوسان نمودارهای استوکاستیک در این نواحی به معنای بازگشت قطعی قیمت نیست؛ زیرا فشارهای خرید و فروش قوی میتواند برای مدتی طولانی باعث حفظ روند شود.

برای تحلیل شاخص Stochastic معمولاً یک دوره 14 روزه را در نظر میگیرند. در این بازه زمانی برخورد خطوط استوکاستیک یا واگرایی آنها با قیمت ارزهای دیجیتال میتواند در تعیین سیگننالهای خرید و فروش به کار برده شوند. در ادامه درباره روند تحلیلی این شاخص صحبت میکنیم.

آشنایی با تاریخچه شاخص Stochastic

corporatefinanceinstitute درباره تاریخچه اندیکاتور استوکاستیک این توضیح را ارائه داده است:

Dr. George Lane developed the Stochastic Oscillator in the late 1950s for use in technical analysis of securities. Lane, a financial analyst, was one of the first researchers to publish research papers on the use of stochastics. He believed the indicator could be profitably used in conjunction with Fibonacci retracement cycles or with Elliot Wave theory. Lane noted 4that the Stochastic Oscillator indicates the momentum of a security’s price movement. It is not a trend indicator for price as, for example, a moving average indicator is

در ترجمه متن توضیح می دهد:

دکتر جورج لین در اواخر دهه ۱۹۵۰ اندیکاتور استوکاستیک را برای استفاده در تحلیل تکنیکال اوراق بهادار توسعه داد. لین، که یک تحلیلگر مالی بود، یکی از اولین محققانی بود که مقالات تحقیقاتی در مورد استفاده از استوکاستیکها منتشر کرد. او معتقد بود که این اندیکاتور میتواند به طور سودآوری در ترکیب با سیکلهای فیبوناچی یا نظریه امواج الیوت استفاده شود. لین اشاره کرد که اندیکاتور استوکاستیک حرکت مومنتوم قیمت یک دارایی را نشان میدهد، اما مانند میانگین متحرک، اندیکاتور روند قیمت نیست.

اجزای اندیکاتور استوکاستیک

زمانی که اندیکاتور استوکاستیک را فراخوانی میکنید، منحنیهای این اندیکاتور در کادری که زیر بخش قیمتی قرار میگیرد، رسم میشوند.همینطور که در سایت investopedia گفتند:

اندیکاتور استوکاستیک از دو خط تشکیل شده است. خط اول که %K نام دارد، قیمت بسته شدن فعلی را نسبت به دامنه قیمتی در n دوره اخیر اندازهگیری میکند. خط دوم که %D نامیده میشود، یک میانگین متحرک از %K است.

دو خط شاخص استوکاستیک را به شیوههای زیر نامگذاری میکنند:

خط %K در نوسانگر تصادفی

در اندیکاتور نوسانگر تصادفی خط %K را با رنگ آبی میتوانید تشخیص دهید. این خط مشخصکننده ارزش فعلی اندیکاتور استوکاستیک است. برای محاسبه این خط باید آخرین قیمت بسته شدن دارایی را از کمترین قیمت دارایی در دوره زمانی 14 روزه کم کرده و سپس بر تفاضل بالاترین قیمت و پایینترین قیمت 14 روزه تقسیم نمایید. البته برای اینکه عدد حاصل شده رند باشد، باید آن را در 100 ضرب کرد. به همین خاطر است که این خط را با علامت %K نشان میدهند. فرمول استوکاستیک را میتوان بهصورت ریاضی هم نشان داد:

%K = 100(C – L14) / (H14 – L14)

قیمت پایانی دارایی = C

پایینترین قیمت دارایی در دوره زمانی 14 روزه = L14

بالاترین قیمت دارایی در دوره زمانی 14 روزه = H14

از خط %K گاهی با عنوان اندیکاتور سریع تصادفی هم نام برده میشود.

خط %D در نوسانگر تصادفی

خط %D در نوسانگر تصادفی در واقع میانگین متحرک ساده (SMA) سه دورهای از خط %K است و به همین دلیل از آن با نام اندیکاتور آهسته تصادفی نیز یاد میشود. معمولاً این خط با رنگ قرمز نمایش داده میشود تا از خط %K متمایز باشد. نقش اصلی خط %D، ارائه تصویری نرمتر و پایدارتر از حرکات قیمتی است تا روند کلی یا ادامهدار بودن حرکت قیمت در یک بازه زمانی مشخص بهتر قابل مشاهده باشد.

انواع مختلف اندیکاتور استوکاستیک: سریع، کند و کامل

استوکاستیک کامل (Full Stochastic) نسخهای انعطافپذیرتر از این اندیکاتور است که امکان تنظیم پارامترهای هموارسازی %K و %D به صورت مستقل را فراهم میکند؛ به همین دلیل معاملهگر میتواند حساسیت اندیکاتور را متناسب با شرایط بازار بهتر مدیریت کند. اندیکاتور استوکاستیک در سه نوع اصلی ارائه می شود: سریع (Fast)، کند (Slow) و کامل (Full). در جدول زیر تفاوت این مدل ها از نظر ساختار، کاربرد و سرعت واکنش بررسی شده است:

| نوع اندیکاتور | توضیح کلی | مناسب برای چه کسانی؟ | سرعت واکنش به قیمت |

|---|---|---|---|

| استوکاستیک سریع (Fast Stochastic) | نسخه اولیه اندیکاتور با حساسیت بالا به تغییرات قیمت. شامل %K سریع و %D سریع است. | معاملهگران حرفهای یا اسکلپرها | خیلی سریع |

| استوکاستیک کند (Slow Stochastic) | نسخه هموار شدهی Fast برای کاهش نویز. شامل %K کند و %D کند است. | تریدرهای میانمدت که دنبال سیگنالهای فیلتر شده هستند | متوسط |

| استوکاستیک کامل (Full Stochastic) | نسخه قابل تنظیم که هموارسازی هر دو خط %K و %D را به کاربر واگذار میکند. | مناسب برای کسانی که شخصیسازی میخواهند | قابل تنظیم |

تنظیمات اندیکاتور استوکاستیک

زمانی که اندیکاتور استوکاستیک را در پلتفرمهایی مانند TradingView فراخوانی میکنید، این اندیکاتور به صورت پیشفرض روی تنظیمات استاندارد یا اولیه قرار میگیرد. در این حالت:

-

دوره زمانی %K (K Length): 14 روز → یعنی برای محاسبه خط %K، قیمتهای بسته شدن در ۱۴ دوره اخیر بررسی میشوند.

-

هموارسازی %K (K Smoothing): 3 دوره → خط %K خام با میانگینگیری ۳ دورهای هموار میشود تا نویز کاهش یابد.

-

هموارسازی %D (D Smoothing): 3 دوره → خط %D که میانگین متحرک ساده یا نمایی از %K هموار شده است، روی ۳ دوره تنظیم شده است.

این تنظیمات پیشفرض به دلیل تعادل مناسب بین حساسیت و ثبات، بهترین نقطه شروع برای بیشتر معاملهگران محسوب میشوند. با این حال، شما میتوانید دورههای زمانی خطوط نوسانگر (%K و %D) را به صورت دستی تغییر دهید تا حساسیت اندیکاتور را مطابق با سبک معاملاتی یا شرایط بازار خود تنظیم کنید.

علاوه بر این، در بخش Method میتوانید نوع میانگین متحرک را انتخاب کنید:

-

میانگین ساده (SMA) → حالت استاندارد و مناسب برای بیشتر کاربردها.

-

میانگین نمایی (EMA) → حساسیت بیشتر نسبت به تغییرات اخیر قیمت، که به شما امکان میدهد سیگنالها را زودتر شناسایی کنید.

همچنین، امکان تغییر رنگ خطوط %K و %D نیز در تنظیمات وجود دارد تا دیدن و تمایز این خطوط برای معاملهگر آسانتر شود.

با این تنظیمات، میتوانید به راحتی اندیکاتور استوکاستیک را به نحوی شخصیسازی کنید که همخوانی بیشتری با استراتژی و بازه زمانی معامله شما داشته باشد.

آموزش اندیکاتور استوکاستیک | چگونه با شاخص Stochastic میتوان ترید کرد؟

اندیکاتور استوکاستیک بر پایه ی این ایده طراحی شده که در یک روند صعودی قوی، قیمت ها معمولاً به سقف های قیمتی اخیر نزدیک می شوند و در روند نزولی، به کف های قیمتی. این شاخص به صورت درصدی نشان می دهد که قیمت فعلی در چه بخشی از دامنه ی نوسان اخیر قرار دارد. برای مثال، اگر قیمت در نزدیکی بیشترین قیمت ۱۴ روز اخیر باشد، عدد استوکاستیک به ۸۰ یا بالاتر می رسد که نشان دهندهی وضعیت اشباع خرید است. برعکس، اگر این عدد به ۲۰ یا کمتر برسد، وضعیت اشباع فروش را نشان میدهد.

مهمترین فاکتوری که در ترید ارزهای دیجیتال باید در نظر گرفت، وضعیت چارت آنها است. در ابتدا بر اساس کندلها و تغییر وضعیت آنها باید به بررسی تغییرات قیمتی پرداخت. سپس برای گرفتنِ تاییدیه سیگنال به سراغ اندیکاتورهایی مثل استوکاستیک رفت.

اگر قصد استفاده از استوکاستیک را دارید، باید حواستان به تغییرات هر دو نمودار K% و D% باشد. تغییر جهتها، برخوردها، واگرایی و قرار گرفتن در نواحی پایینتر از 20 یا بالاتر از 80، نشانههایی هستند که در سناریوهای مختلف باید به آنها توجه کنید.

به عنوان مثال فرض کنید بیتکوین دو هفته بین ۲۵هزار تا ۳۰هزار دلار نوسان داشته است. اگر قیمت امروز نزدیک ۳۰هزار بسته شود، استوکاستیک عدد بالای ۸۰ میدهد که نشان دهنده موقعیت اشباع خرید است. و در شرایطی دیگر اگر قیمت نزدیک ۲۵هزار بسته شود، استوکاستیک عدد زیر ۲۰ میدهد به این معنا است که شرایط اشباع فروش به وجود آمده است.

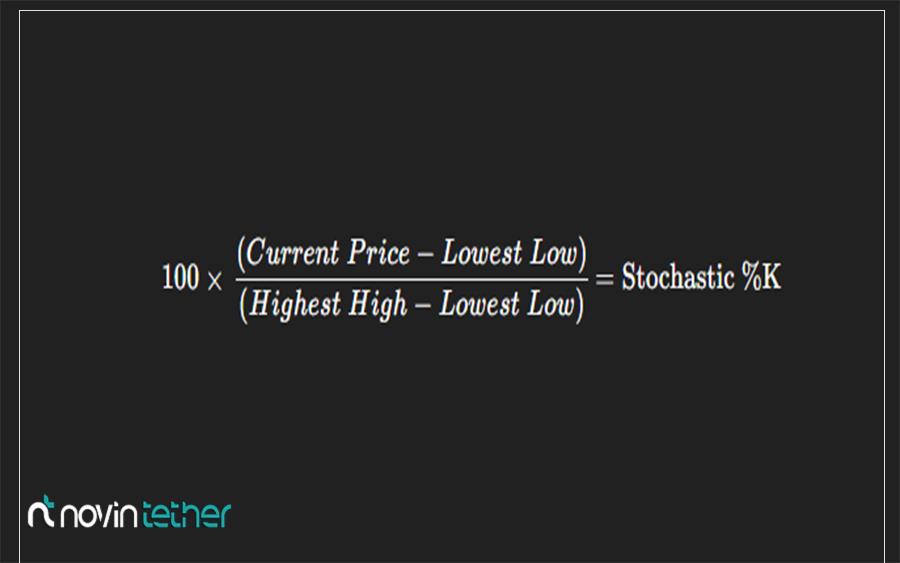

فرمول اصلی اندیکاتور استوکاستیک

در تصویر زیر می توانید فرمول اصلی اندیکاتور استوکاستیک را که برایتان آوردیم مشاهده کنید:

%K = (قیمت کلوز – کمترین قیمت در بازه زمانی) ÷ (بالاترین قیمت در بازه زمانی – کمترین قیمت در بازه زمانی) × ۱۰۰

- Current Price: قیمت بسته شدن فعلی

- Lowest Low: کمترین قیمت در N دوره ی گذشته (معمولاً ۱۴ روز)

- Highest High: بیشترین قیمت در N دورهی گذشته

خروجی عددی بین ۰ تا ۱۰۰ خواهد بود.

- اگر عدد نزدیک به ۸۰ باشد → اشباع خرید (احتمال ریزش)

- اگر عدد نزدیک به ۲۰ باشد → اشباع فروش (احتمال رشد)

اهمیت نواحی 20 و 80 درصد در شاخص استوکاستیک

آیا نواحی 20 و80 درصد در شاخص استوکاستیک اهمیت زیادی دارد؟ بله، سادهترین نکته در تحلیل اندیکاتور استوکاستیک همین بحث فشار خرید یا فروش است. در مواقعی که منحنی این اندیکاتور به بالای 80 درصد میرود، نشاندهنده فشار بالای خرید است. در این مواقع بهتر است اگر معامله بازی دارید از آن خارج شوید. همچنین در مواقعی که فشار فروش بالا میرود و منحنی استوکاستیک به زیر 20 میرسد، میتوان انتظار برگشت روند را داشت. در این مواقع میتوانید دست به خرید ارزهای دیجیتال بزنید. البته این سناریو در برخی از مواقع که فشار خرید یا فروش بسیار شدید باشد، ممکن است نقض شود. برای مثال اگر منحنی اندیکاتور برای مدت زمان زیادی بالای سطح 80 بماند، نشاندهنده شتاب زیاد روند است.

میانه 50 درصد هم میتواند حکم یک نقطه مهم را در منحنی استوکاستیک داشته باشد. بر اساس تحلیلها اگر روند قیمتی صعودی باشد، حوالی 50 درصد نمودار استوکاستیک را میتوان یک نقطه حمایتی در نظر گرفت. شکسته شدن این خط و نزول خط استوکاستیک به زیر 50 میتواند تاییدکننده تغییر روند و نزولی شدن قیمت ارز دیجیتال باشد.

همچنین اگر روند قیمتی یک ارز دیجیتال نزولی است، حوالی 50 درصد یک نقطه مقاومتی است. در این حالت شکستنِ خط فرضی 50 درصد میتواند نشانهای برای تغییر روند و صعودی شدن بازار فرض شود.

نوسان گیری با استوکاستیک

برخورد دو خط استوکاستیک با یکدیگر در نوسان گیری ارزهای دیجیتال یا داراییهای دیگر کاربرد دارد و نشانهای از تغییر روند بازار است. در مواقع برخورد این خطوط دو سناریوی زیر تعریف میشود:

- یک: برخورد خط %K با خط %D در حرکت صعودی

اگر خط %K در یک روند صعودی از خط %D عبور کند، این به معنای یک سیگنال خرید فرض میشود. این سیگنال اگر در نواحی پایینتر از سطح 20 یا در همان حوالی رخ دهد، اعتبار بیشتری دارد. به عنوان مثال در یک روند صعودی بیتکوین، %K از %D عبور کرده و StochRSI زیر 20 بود، در این شرایط فرصت خرید کوتاهمدت با ریسک کم فراهم می شود.

- دو: برخورد خط %K با خط %D در حرکت نزولی

اگر خط %K در یک روند نزولی از خط %D عبور کند، سیگنال فروش صادر میشود. این سیگنال اگر در نواحی بالای سطح 80 یا همان حوالی رخ دهد، دارای اعتبار بیشتری است. به عنوان مثال در روند نزولی اتریوم، %K از %D عبور کرد و StochRSI بالای 80 بود، این شرایط زمان مناسبی برای فروش یا کاهش موقعیت است.

تحلیل واگرایی در اندیکاتور stochastic indicator

یکی دیگر از روشهای تحلیلی اندیکاتور استوکاستیک، توجه به واگرایی تغییرات منحنی اندیکاتور با تغییرات قیمتی است. این واگرایی در دو حالت رخ میدهد. به طور کلی اگر روند قیمتی یک ارز دیجیتال نزولی باشد، اما روند منحنی اندیکاتور در نزدیکیهای کف صعودی شود، این را یک واگرایی مثبت (RD+) در نظر میگیرند. رخ دادنِ واگرایی مثبت نشانهای از تغییر روند است و به تریدرها سیگنال خرید ارز دیجیتال را میدهد.

مدل دیگری از واگرایی در مواقعی است که روند تغییرات قیمتی صعودی است، اما منحنی استوکاستیک یک روند نزولی را ثبت میکند. این حالت را واگرایی منفی (RD-) مینامند که بیشتر در روندهای صعودی می آید. واگرایی منفی نشانهای از اتمام روند صعودی قیمت است و یک سیگنال فروش در نظر گرفته میشود.

مزایا و معایب stochastic indicator چیست؟

این اندیکاتور هم مثل دیگر اندیکاتورهای ارز دیجیتال مزایا و معایب خود را دارد. در جدول زیر میتوانید بخشی از مزایا و معایب اندیکاتور استوکاستیک را مشاهده کنید:

| مزایای استوکاستیک | معایب استوکاستیک |

|---|---|

| حساسیت بالای اندیکاتور و پیش رو بودن آن | احتمال سیگنال دهی اشتباه بهخاطر حساسیت بالا |

| نمایش سیگنالهای واضح (سختی در اجتناب از سیگنالهای کاذب) | سختی درک کردن اندیکاتور استوکاستیک |

| کاربردهای متنوع در تحلیل قیمت ارزهای دیجیتال و سایر داراییها | ممکن است در بازارهای پرنوسان یا روندهای قوی سیگنال کاذب صادر کند؛ برای افزایش دقت باید همراه با حمایت و مقاومت، خطوط روند یا میانگین متحرک استفاده شود |

| تغییرات مومنتوم قبل از تغییر جهت قیمت را نشان میدهد |

جدول مقایسه RSI و استوکاستیک

در تحلیل تکنیکال، معاملهگران معمولاً از اندیکاتورهای مختلف برای بررسی شرایط بازار استفاده میکنند. دو اندیکاتور پرکاربرد یعنی RSI و استوکاستیک، هر دو برای بررسی مومنتوم به کار می روند، اما تفاوت هایی مهم دارند. در جدول زیر، تفاوت های کلیدی این دو اندیکاتور را با هم مقایسه کردهایم:

| ویژگی | اندیکاتور استوکاستیک | اندیکاتور RSI |

|---|---|---|

| نوع اندیکاتور | مومنتوم | مومنتوم |

| مبنای محاسبات | قیمت بسته نسبت به بازه بالا و پایین | سرعت و تغییرات قیمت در دورهی مشخص |

| نوسان در چه بازهای است؟ | بین ۰ تا ۱۰۰ | بین ۰ تا ۱۰۰ |

| سیگنالهای خرید/فروش | بالای ۸۰ فروش / زیر ۲۰ خرید | بالای ۷۰ فروش / زیر ۳۰ خرید |

| دقت سیگنالها | حساستر، مناسب برای نوسانگیری | کمتر حساس، مناسب برای روندهای قوی |

| کاربرد اصلی | بازارهای رنج یا بدون روند | روندهای قوی صعودی یا نزولی |

| خطاهای رایج | سیگنالهای زودهنگام | سیگنالهای دیرهنگام |

تحلیل پیشرفته استوکاستیک با Stochastic RSI و تایم فریمی چندگانه

Stochastic RSI، ترکیبی از دو اندیکاتور RSI و استوکاستیک است که به تحلیلگران امکان میدهد نواحی اشباع خرید و فروش را با دقت بیشتری شناسایی کنند.

نحوه محاسبه:

-

ابتدا RSI را محاسبه میکنیم.

-

سپس، از مقادیر RSI بهدستآمده، همانند استوکاستیک، استفاده میکنیم تا حساسیت تحلیل افزایش یابد.

مزایا:

-

حساسیت بالا در شناسایی نقاط برگشت.

-

مناسب برای بازارهای پرنوسان مانند ارزهای دیجیتال.

تحلیل تایم فریمی چندگانه

تحلیل چند تایمفریمی به استفاده همزمان از سیگنالها در تایمفریمهای مختلف (مانند روزانه، ۴ ساعته و ۱ ساعته) گفته میشود تا دقت تحلیل افزایش یابد و خطا کاهش یابد. به عنوان مثال در تایمفریم روزانه، بازار در اشباع خرید است، اما در تایمفریم ۴ ساعته و ۱ ساعته، سیگنال خرید صادر میشود. این ترکیب میتواند فرصتهای معاملاتی مناسبی ایجاد کند.

روش استفاده:

-

تایمفریم بزرگ (مثلاً روزانه): شناسایی روند اصلی بازار.

-

تایمفریم متوسط (۴ ساعته): تایید حرکت کوتاهمدت.

-

تایمفریم کوچک (۱ ساعته): ورود دقیق به معامله.

مزایا:

-

کاهش سیگنالهای اشتباه.

-

تشخیص روند اصلی بازار.

-

ورود به معامله با ریسک کمتر و دقت بالاتر.

عملکرد استوکاستیک در شرایط مختلف بازار

اندیکاتور استوکاستیک به طور کلی در بازارهای رنج و جانبی عملکرد بهتری دارد. در این شرایط، قیمت بین سطوح حمایت و مقاومت نوسان میکند و استوکاستیک میتواند نقاط اشباع خرید و فروش را با دقت نشان دهد و فرصتهای معاملاتی کوتاهمدت ایجاد کند. با این حال، در روندهای قوی صعودی یا نزولی، استوکاستیک ممکن است سیگنالهای کاذب بدهد. به عنوان مثال، در یک روند صعودی قوی، اندیکاتور ممکن است مدت طولانی در ناحیه اشباع خرید باقی بماند، بدون اینکه قیمت اصلاح قابل توجهی داشته باشد.

استراتژی پیشنهادی برای روندهای قوی

برای کاهش ریسک سیگنالهای کاذب در روندهای قوی، میتوان از پولبکها (Pullback) استفاده کرد:

-

در روند صعودی قوی، منتظر کاهش کوتاهمدت قیمت به نزدیکی خطوط حمایت یا میانگین متحرک باشید و StochRSI را بررسی کنید؛ وقتی در ناحیه اشباع فروش قرار گیرد، فرصت خرید کمریسک ایجاد میشود.

-

در روند نزولی قوی، منتظر بازگشت کوتاهمدت قیمت به مقاومتها باشید و در صورتی که StochRSI به ناحیه اشباع خرید برسد، موقعیت فروش مناسب خواهد بود.

پدیده Stochastic Pop و استفاده پیشرفته از استوکاستیک در معاملات

زمانی که قیمت از محدوده مشخص عبور می کندو به حرکت ادامه می دهد پدیده Stochastic Popرخ می دهد. در این حالت سیگنال های تقویت موقعیت یا خروج معامله از نواحی اشباع خرید و فروش استوکاستیک صادر می شود.

به عنوان مثال ، زمانی که روند صعودی باشد خروج استوکاستیک از ناحیه خرید و فروش نشان دهنده ی این است که فرصت برای خرید تقویتی ایجاد شده است. برعکس آن زمانی که در روند نزولی باشیم و خروج از نقاط اشباع اتفاق بی افتد، نشان دهنده ایجاد زمان مناسب برای فروش یا کاهش موقعیت است.

جورج لین، خالق استوکاستیک همیشه تاکید می کرد که این ابزار را برای بازخورد بیشتر خروجی با سایر ابزار های تکنیکال و تحلیل چرخه ها ترکیب شود. تاکید او این بود که استوکاستیک را در کنار چرخه ها و امواج الیوت برای شناسایی الگو های تکرار شونده استفاده کنید. همچنین با استفاده از سطوح فیبوناچی برای تعیین اهداف قیمتیو نواحی حمایت و مقاومت استفاده کنیم تا دقت سیگنال ها افزایش پیدا کند و معاملات با ریسک کمتری انجام شود.

سخن آخر

اندیکاتور استوکاستیک معمولاً برای تاییدیه سیگنالهای ترید مورد استفاده قرار میگیرد. این شاخص دارای دو منحنی است که بین سطوح 0 تا 100 نوسان میکنند. قرار گرفتنِ منحنی استوکاستیک در پایینتر از سطح 20 به معنای افزایش فشار فروش است. سطح 80 تا 100 هم خبر از افزایش فشار خرید میدهد. تحلیلگرها از این مسئله در کنار نقاط برخورد خطوط استوکاستیک و واگرایی آنها برای سیگنال دهی استفاده میکنند. اگر سوال دیگری درباره شاخص استوکاستیک و استفاده از این اندیکاتور دارید، در کامنتها نظرات خود را بنویسید، پاسخگوی شما خواهیم بود.

سوالات متداول

1. از اندیکاتور استوکاستیک در کنار چه اندیکاتورهای دیگری میتوان استفاده کرد؟

از این اندیکاتور معمولاً در کنار شاخص RSI استفاده میشود؛ زیرا هر دوی آنها برای پیشبینی تغییر روندها کاربرد دارند. البته حساسیت اندیکاتور RSI نسبت به استوکاستیک کندتر است و حساسیت کمتری دارد. استفاده از این دو اندیکاتور در کنار هم میتواند جلوی تصمیمهای هیجانی تریدرها را بگیرد و دقت تحلیل را بالاتر ببرد.

2. کاربرد اندیکاتور استوکاستیک در ارز دیجیتال چیست؟

اندیکاتور استوکاستیک در تحلیل روند ارزهای دیجیتال هم استفاده میشود. اگر قصد ترید کوتاه مدت یا بلند مدت ارزهای دیجیتال را دارید، میتوانید از اندیکاتور استوکاستیک برای گرفتنِ تاییدیه سیگنالها کمک بگیرید.

3. استفاده از اندیکاتور استوکاستیک چگونه به شناسایی نقاط خرید و فروش کمک میکند؟

اندیکاتور استوکاستیک با مقایسه قیمت بستهشدن اخیر با بالاترین و پایینترین قیمتها در یک بازه زمانی مشخص، نقاط اشباع خرید یا فروش را شناسایی میکند. زمانی که اندیکاتور به بالاترین مقدار خود (بالای ۸۰) برسد، احتمال اشباع خرید و زمانی که به پایینترین مقدار (زیر ۲۰) برسد، احتمال اشباع فروش وجود دارد.

4. آیا استوکاستیک برای همه رمزارزها جواب می دهد؟

بله، استوکاستیک در تمام بازارهای دارای نوسان مثل رمزارز ها قابل استفاده است؛ اما دقت عملکردش به شرایط بازار و سبک معامله گری بستگی دارد.

5. در چه تایم فریمی بهتر عمل می کند؟

استوکاستیک در تایمفریم های کوتاه مدت مثل ۱۵ دقیقه تا ۱ ساعته عملکرد دقیقتری دارد، ولی می تواند در تایم فریم های بلندتر هم مفید باشد اگر با ابزارهای مکمل استفاده بشود.

6. آیا سیگنالهای آن همیشه قابل اعتمادند؟

نه، سیگنال های استوکاستیک همیشه ۱۰۰٪ دقیق نیستند. بهتره برای کاهش خطاها، اون رو با اندیکاتور های دیگه مثل RSI یا MACD ترکیب کنید.

تحلیلگر بازارهای مالی و نویسنده در نوینتتر و متخصص در حوزه استیبلکوینها با تمرکز ویژه بر تتر (USDT). از سال ۱۴۰۰ فعالیت حرفهای خود را در بازار ارزهای دیجیتال آغاز کردم و همزمان تجربه کار در بازار فارکس و طلا، دیدگاهی جامعتر در تحلیل رفتار بازار به من داده است. در نوینتتر با تکیه بر تحلیل دادههای آنچین، آموزشهای تخصصی و بررسی اثرات جهانی و منطقهای تتر، تلاش میکنم اطلاعات دقیق و قابل اعتماد در اختیار کاربران قرار دهم.

سلام اندیکاتور استوکاستیک برای چه بازار هایی مناسب تره؟

سلام

اندیکاتور استوکاستیک بیشتر در بازارهای رِنج یا با نوسانات مشخص عملکرد بهتری دارد. در این شرایط، اشباع خرید و فروش سیگنالهای دقیقی برای ورود و خروج میدهند. اما در بازارهای رونددار قوی، ممکن است سیگنالهای اشتباه صادر کند، بنابراین بهتر است همراه با دیگر اندیکاتورها استفاده شود.

ممنون از توضیحات مفید اما برای ترید این اندیکاتور دقیقتر از بقیه اندیکاتورها عمل میکنه؟

سلام

بله استوکاستیک میتونه سیگنالهای دقیقی بده، مخصوصاً اگر با اندیکاتورهای دیگه ترکیب بشه.

ارادت

من بیشتر دنبال مطالب درباره اندیکاتور ATR م شما اطلاعاتی دارین

درود بر شما

بله می تونید مقاله اندیکاتور ATR چیست؟ رو ماطالعه بفرمایید

سلام و عرض ادب

میخواستم بدونم که از اندیکاتور استوکاستیک در کنار چه اندیکاتورهای دیگه ای میشه استفاده کرد؟

مثلا از اندیکاتور استوکاستیک میشه در کنار ایندیکاتوور مووینگ اوریج یا همون اندیکاتور MA استفاده کرد؟؟؟

سلام و عرض ادب بله، میتوان از اندیکاتور استوکاستیک در کنار سایر اندیکاتورها مانند مووینگ اوریج (MA) استفاده کرد. ترکیب این دو میتواند سیگنالهای دقیقتری برای ورود و خروج از بازار ارائه دهد. برای مثال، زمانی که استوکاستیک به محدوده اشباع خرید یا فروش میرسد و مووینگ اوریج نیز تغییر روند را نشان میدهد، این ترکیب میتواند سیگنال قویتری باشد.

اندیکاتور استوکاستیک یکی از بهترین ابزارهای تحلیلی در بازار سهام هستشو این اندیکاتور به من کمک زیادی کرده تا الگوهای قیمتی رو بهتر بفهمم و تصمیمات بهتری بگیرم. با استفاده از این اندیکاتور، میتونم به راحتی ترند های بازار را تشخیص بدم و زمان مناسب برای ورود یا خروج از بازار رو پیدا کنم. اندیکاتور استوکاستیک یک ابزار حیاتی برای هر تاجر حرفه ای هستشو قطعا توصیه میکنم.

سلام اندیکاتور استوکاستیک یک ابزار عالی برای تحلیل بازار است. این اندیکاتور به من کمک کرده تا الگوهای قیمتی را بهتر درک کنم و زمان مناسب برای ورود یا خروج از بازار را شناسایی کنم. برای هر تاجر حرفهای، این ابزار حیاتی و موثر است.

سلام استفاده از اندیکاتور استوکاستیک برای من به عنوان یک تاجر مبتدی خیلی مفید بود این اندیکاتور به من کمک کرد تا الگوهای بازار رو بهتر درک کنم و تصمیمات منطقی تری بگیرم. با استفاده از این اندیکاتور، تونستم پیشرفت قابل توجهی در تحلیل بازار داشته باشم و به سرعت به تجربه و مهارت لازم برای موفقیت در بازار سهام برسم. اندیکاتور استوکاستیک برای هر کسی که میخواهد به عنوان ی تاجر موفق در بازار سهام شناخته بشع، ضروری هستش.

ارادت

خیلی خوشحالیم که اندیکاتور استوکاستیک براتون مفید بوده و به بهبود تحلیلهاتون کمک کرده. واقعاً یکی از ابزارهای کاربردی برای درک بهتر روند بازاره. موفق باشین