اندیکاتور ATR چیست؟ نحوه محاسبات اندیکاتور ATR

اندیکاتور ATR یا Average True Range یکی از ابزارهای مهم تحلیل تکنیکال برای سنجش مقدار نوسان بازار است. این شاخص که توسط «ولز وایلدر» توسعه داده شد، به تحلیلگران کمک می کند تا درک بهتری از شدت حرکات قیمت در بازه های زمانی مشخص داشته باشند.

بر خلاف بسیاری از اندیکاتور ها که تمرکز آن ها بر جهت حرکت قیمت است، ATR صرفاً میزان نوسان را اندازه گیری می کند؛ به همین دلیل در بازار هایی مانند ارز دیجیتال که نوسانات شدید دارند، بسیار کاربردی است. در مقابل، در بازار هایی با ثبات نسبی مانند بورس ایران، کارایی این اندیکاتور کمتر است.

در این مقاله از صرافی نوین تتر با مفهوم اندیکاتور ATR، روش محاسبه آن و کاربردهای آن در بازار کریپتو آشنا می شویم. اگر به سایر ابزارهای تحلیل تکنیکال نیز علاقه مند هستید، پیشنهاد می کنیم مقاله «بهترین اندیکاتور های ارز دیجیتال» را نیز مطالعه کنید.

در این مطلب میخوانید

اندیکاتور ATR چیست؟

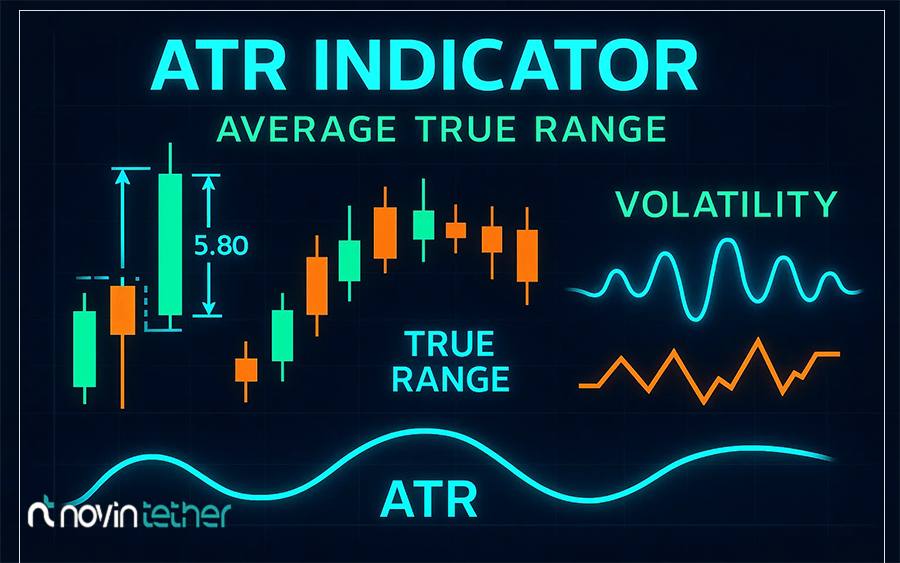

وقتی از نوسانات صحبت میکنیم، منظور نوسانهای قیمتی یک دارایی در بازه زمانی مشخص است؛ یعنی همان بالا و پایین شدنهای متوالی قیمت که گاهی در جهت روند اصلی بازار هستند و گاهی دقیقاً خلاف آن حرکت می کنند. اندیکاتور ATR، میانگین این نوسانات را اندازه گیری میکند تا بتوان شدت تغییرات قیمت را بدون توجه به جهت روند تحلیل کرد.

اندیکاتور ATR (Average True Range) توسط «ولز وایلدر» Welles Wilder در سال 1978 در کتاب معروف خود «New Concepts in Technical Trading Systems» معرفی شد. این اندیکاتور با هدف اندازه گیری نوسان بازار طراحی شده است و اولین بار در بازارهای کالا و کامودیتی (Commodity) کاربرد داشت. ATR میزان تغییرات قیمت را در یک دوره مشخص به صورت میانگین می سنجد و به معامله گران کمک می کند تا شدت نوسانات بازار را بهتر درک کنند.

نکته مهمی که باید به آن دقت کرد، تمایز میان نوسان (Volatility) و روند (Trend) است. این دو لزوماً همیشه همسو نیستند. برای مثال ممکن است داراییای در حال حرکت خنثی باشد، اما نوسانات بالایی را تجربه کند. به همین دلیل، ATR میتواند حتی در شرایطی که روند خاصی در بازار مشاهده نمیشود، سیگنالهایی مفید درباره شدت تحرکات قیمتی ارائه دهد.

به نوعی دیگر باید گفت ATR جهت روند قیمت را نشان نمی دهد بلکه فقط میزان نوسان را اندازه می گیرد؛ بنابراین می تواند در هر نوع بازاری از جمله بازار رمزارزها (Cryptocurrency) نیز استفاده شود.

سایت tradingview شاخص ATR را اینگونه توضیح میدهد:

The Average True Range (ATR) is a tool used in technical analysis to measure volatility. Unlike many of today’s popular indicators, the ATR is not used to indicate the direction of price. Rather, it is a metric used solely to measure volatility, especially volatility caused by price gaps or limit moves

در ترجمه متن گفته شده:

محدوده واقعی میانگین (ATR) یک ابزار در تحلیل تکنیکال است که برای اندازهگیری نوسانات بازار استفاده میشود. برخلاف بسیاری از اندیکاتورهای محبوب امروزی، ATR به منظور نشان دادن جهت حرکت قیمت استفاده نمیشود. در عوض، این ابزار تنها برای سنجش نوسانات بهویژه نوسانات ناشی از شکافهای قیمتی یا حرکتهای محدود کاربرد دارد.

آموزش اندیکاتور ATR | آشنایی با کاربردهای شاخص میانگین محدوده واقعی

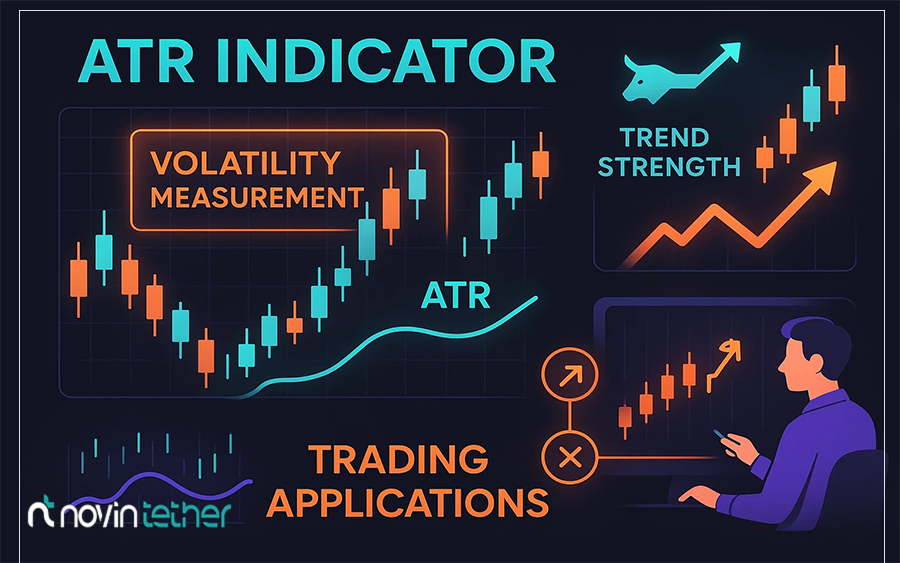

اندیکاتور ATR یکی از مهم ترین ابزارها برای تریدر ها است و معمولاً در معاملات کوتاه مدت و میان مدت تغییرات قیمتی بازار را می سنجد و استراتژی های مناسب مدیریت ریسک و تعیین حد ضرر را پیاده می کنند. افراد هولدر که به دید بلند مدت سرمایه گذاری می کنند، معمولاً نیازی به استفاده از ATR ندارند. به عبارت دیگر، بسیاری از کاربردهای ATR در عمل همان استراتژیهای معاملاتی مبتنی بر این اندیکاتور محسوب میشوند.

از جمله کاربرد های اصلی شاخص ATR می توان به موارد زیر اشاره کرد:

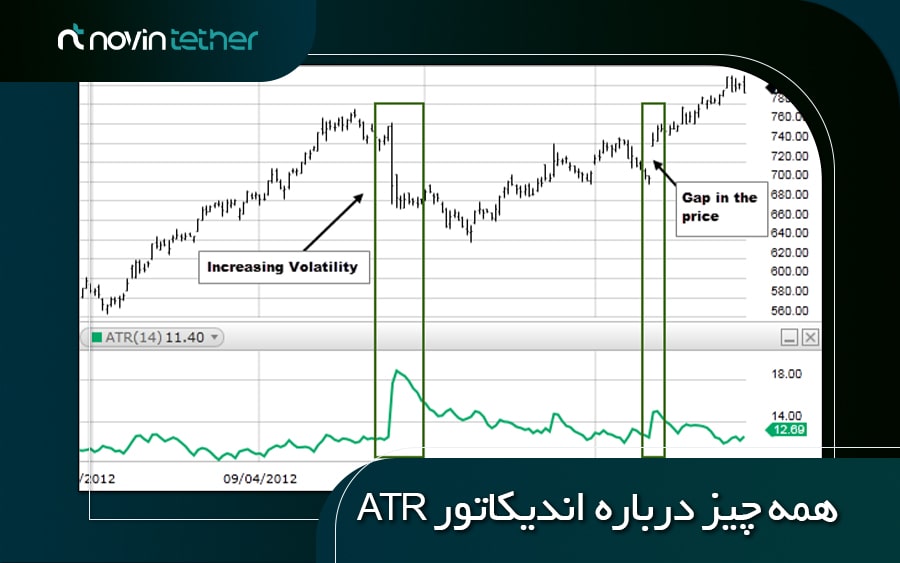

1. شناسایی سطوح نوسانی قیمت

ATR اندازه نوسان بازار را به صورت عددی نشان می دهد و به معامله گر اجازه می دهد بفهمد که بازار در چه دوره هایی دچار نوسان شدید یا ثبات بوده است. به عنوان مثال، در بازارهای ارز دیجیتال که نوسانات زیادی دیده می شود، افزایش مقدار ATR بیانگر افزایش دامنه تغییرات قیمت است. زمانی که نمودار ATR روند صعودی دارد، نشان دهنده نوسانات زیاد و احتمال حرکت های بزرگ قیمتی است و بالعکس، مقادیر پایین ATR نشان دهنده بازار کمنوسان و ثبات قیمتی است.

این اطلاعات دقیقاً همان چیزی است که میتواند برای تعیین حد ضرر یا مدیریت پوزیشنهای باز بسیار کلیدی باشد. برای مثال اگر بخواهیم با احتیاط عمل کنیم، میتوانیم حد ضرر را ۱.۵ برابر ATR پایینتر از نقطه ورود قرار دهیم. یعنی اگر وارد بازار در ۳۰٬۰۰۰ دلار شدهایم، حد ضرر ما میشود ۲۲۵۰ دلار پایینتر. و نکته مهمتر اینکه اگر ببینید مقدار ATR ناگهان از ۱۰۰۰ به ۱۸۰۰ افزایش یافته، این یک سیگنال هشداردهنده است: بازار در آستانه ورود به فاز نوسانی شدید است و ممکن است شاهد یک حرکت قدرتمند در یکی از دو جهت باشیم.

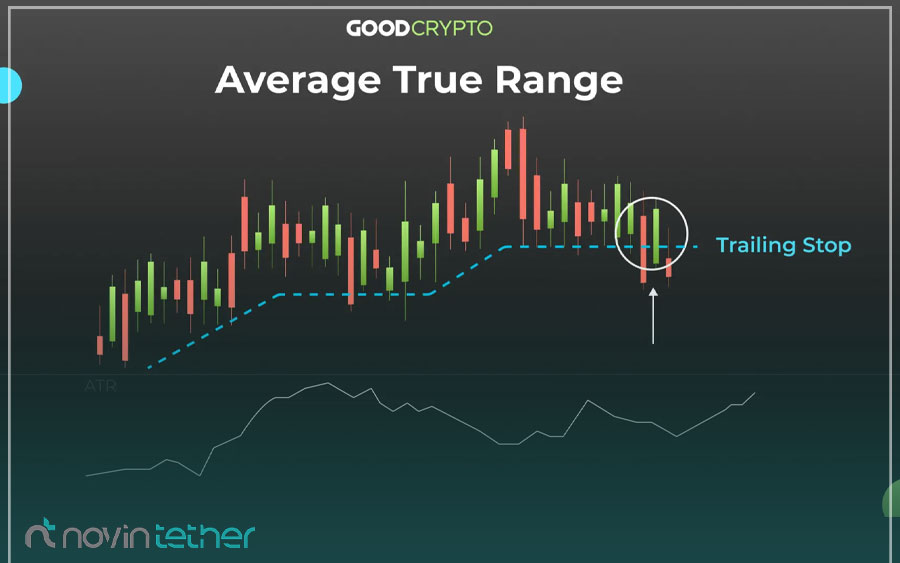

2. تعیین حد ضرر (Stop Loss) بر اساس نوسان بازار

یکی از کاربردهای مهم ATR، تعیین حد ضرر به روشی متناسب با شرایط نوسان بازار است. در بازارهای پرنوسان، اگر حد ضرر خیلی نزدیک به قیمت ورود باشد، احتمال استاپ خوردن بالا میرود. به همین دلیل، معاملهگران حرفهای معمولاً حد ضرر خود را بر اساس چند برابر مقدار ATR (مثلاً 1.5 تا 2 برابر ATR) بالاتر یا پایینتر از قیمت ورود تعیین میکنند. این روش باعث میشود حد ضرر به طور هوشمندانهای تنظیم شود و از تأثیر نوسانات عادی بازار جلوگیری کند.

مثال: اگر مقدار ATR برابر با 10 دلار باشد، حد ضرر میتواند 15 تا 20 دلار دورتر از نقطه ورود قرار گیرد.

3. شناسایی فرصتهای معاملاتی

با توجه به اینکه افزایش ناگهانی ATR نشانه شروع یک موج نوسانی قوی است، معامله گران می توانند این تغییرات را به عنوان سیگنال ورود یا خروج بررسی کنند. برای مثال، وقتی ATR ناگهان افزایش مییابد، به احتمال زیاد حرکت قیمت قدرتمندی آغاز شده است و فرصت مناسبی برای معامله ایجاد می شود. در این شرایط، معامله گران به نمودار قیمت و دیگر اندیکاتورها برای تأیید سیگنال توجه می کنند.

4. تایید شکست سطوح حمایتی و مقاومتی (Breakout Confirmation)

همان طور که در مقاله اندیکاتور استوکاستیک هم گفته شد، وقتی قیمت به سطوح مهم حمایتی یا مقاومتی نزدیک میشود، حرکت ATR می تواند به عنوان تأیید شکست یا برگشت قیمت به کار رود. افزایش ATR در این نقاط، معمولاً نشان دهنده افزایش نوسانات و احتمال شکست این سطوح است. بنابراین، روند صعودی ATR در نزدیکی یک مقاومت می تواند تأیید کند که شکست این مقاومت واقعی و با قدرت است.

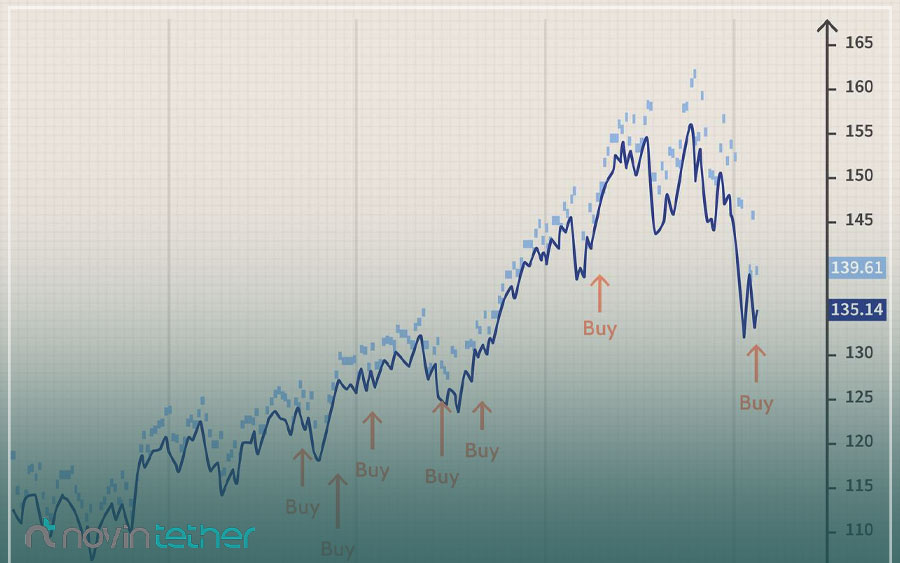

5. مدیریت حد ضرر با استراتژی Chandelier Exit

استراتژی Chandelier Exit که توسط Chuck LeBeau معرفی شده، یکی از کاربردیترین روشها برای تعیین حد ضرر داینامیک به شمار میرود. در این روش، حد ضرر بر اساس میزان نوسانات بازار و فاصلهای مشخص از سقف یا کف اخیر تعیین میشود. کاربرد اصلی این استراتژی در این است که حد ضرر همیشه همراه با روند حرکت میکند و به معاملهگر اجازه میدهد در موقعیتهای سودده باقی بماند. به این ترتیب، نوسانات طبیعی بازار باعث خروج زودهنگام نمیشود و معاملهگر میتواند بیشترین بهره را از روندهای پرقدرت ببرد.

بهترین روشها برای استفادهی مؤثر از ATR

برای استفاده مؤثر از ATR، باید علاوه بر اندازه گیری نوسانات، رفتار آن در شرایط مختلف درک شود و با سایر ابزارها ترکیب گردد. به عنوان مثال، وقتی ATR در یک روند صعودی کاهش مییابد، این به معنای کاهش نوسانات کوتاهمدت است و معاملهگر میتواند حد ضرر خود را نزدیکتر تنظیم کند بدون اینکه از روند خارج شود. برعکس، افزایش ناگهانی ATR هنگام عبور قیمت از یک سطح مقاومت، میتواند نشانه حرکت قوی و شروع روند جدید باشد و معاملهگر را برای ورود یا افزایش حجم آماده کند.

در بازارهای پرنوسان مانند کریپتو، نسخههای بهبود یافته ATR مانند ATR وزنی یا نرمالشده امکان تشخیص دقیقتر این نوسانات را فراهم میکنند؛ برای مثال در تایمفریمهای کوتاه، ATR وزنی سریعتر به تغییرات ناگهانی واکنش نشان میدهد و میتوان با آن حد ضرر یا حجم معامله را بهروز کرد. ترکیب ATR با اندیکاتورهایی مثل RSI یا MACD نیز باعث میشود تحلیل جهت و قدرت روند کاملتر شود و تصمیمگیری در ورود، خروج و مدیریت ریسک بهینه شود.

بهترین تنظیمات شاخص ATR

اندیکاتور ATR تنظیمات خاصی ندارد. زمانی که این اندیکاتور را در سایت هایی مثل tradingview فراخوانی میکنید، از بخش تنظیمات میتوانید موارد زیر را تغییر دهید:

- بخش Input: در این بخش امکان تغییر بازه زمانی برای ترسیم نمودار ATR را خواهید داشت. بازه دیفالت این منحنی 14 روزه است؛ اما میتوانید بازههای طولانیتر یا کوتاهتری را نیز استفاده کنید. فراموش نکنید که دقت شاخص ATR در بازههای زمانی کوتاهتر بیشتر است.

- بخش Style: اگر وارد بخش استایل شوید، میتوانید تغییراتی را در نحوه نمایش نمودار ATR اعمال کنید. این تغییرات میتواند تغییر رنگ نمودار و یا ضخامت آن باشد.

مزیت شاخص ATR همین سادگی آن است. در نهایت هم اگر خواستید تنظیمات ATR را به حالت قبلی برگردانید، کافی است روی گزینه دیفالت کلیک کنید.

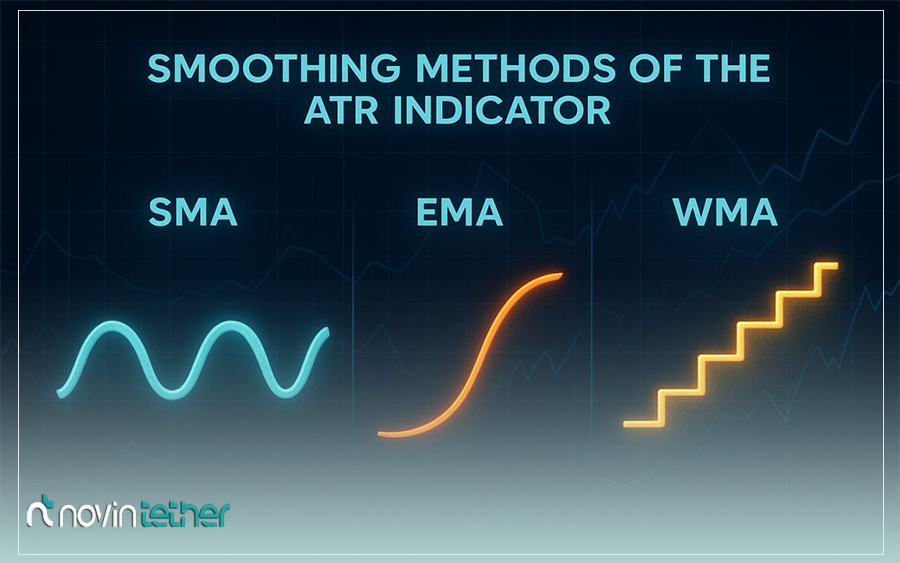

برای تنظیمات ATR چه نوع هموار سازی (Smoothing) مناسب است؟

اندیکاتور ATR معمولاً بر اساس میانگین متحرک ساده (SMA) محاسبه میشود، اما برای انعطافپذیری بیشتر و تطبیق با سبک معاملاتی، میتوان از روشهای هموارسازی مختلف استفاده کرد. هدف هموارسازی، کنترل نویز کوتاهمدت و تغییر حساسیت ATR به نوسانات اخیر است.

SMA (میانگین متحرک ساده)

-

همه مقادیر دوره انتخابی وزن برابر دارند.

-

کاربرد: مشاهده روند کلی نوسانات و کاهش تاثیر نوسانات کوتاهمدت یا شدید.

-

ویژگیها: نمودار روان و مناسب برای معاملهگران میانمدت یا تحلیل روند بلندمدت، اما واکنش به تغییرات ناگهانی کند است.

EMA (میانگین متحرک نمایی)

-

به دادههای اخیر وزن بیشتری میدهد.

-

کاربرد: تشخیص سریع تغییرات نوسان و تنظیم حد ضرر یا حجم معاملات در بازارهای پرنوسان.

-

ویژگیها: واکنش سریع به افزایش یا کاهش ناگهانی ATR، مناسب تریدرهای کوتاهمدت، اما ممکن است نویز بیشتری نسبت به SMA داشته باشد.

WMA (میانگین متحرک وزنی)

-

وزندهی قابل تنظیم به دادههای اخیر.

-

کاربرد: ترکیب دقت بالا و کنترل اثر نوسانات کوتاهمدت، بهویژه در بازارهای پرنوسان مانند کریپتو.

-

ویژگیها: واکنش کنترلشده نسبت به تغییرات اخیر، هم حساس و هم پایدار نسبت به نوسانات شدید کوتاهمدت.

مدیریت ریسک و حجم معامله با استفاده از ATR

ATR ابزاری بسیار موثر برای تعیین اندازه موقعیت معاملاتی (Position Sizing) و مدیریت ریسک است. در بازارهای با نوسان بالا (ATR بالا)، حجم معامله کاهش مییابد تا ریسک کلی کنترل شود و در بازارهای کمنوسان (ATR پایین)، حجم معامله می تواند افزایش یابد. این رویکرد به معامله گران کمک می کند تا میزان ریسک هر معامله را ثابت نگه دارند و از زیان های ناخواسته جلوگیری کنند.

ویژگی های اندیکاتور ATR

اندیکاتور ATR یک شاخص مطلق است که مقدار نوسان قیمت را بدون توجه به درصد تغییرات نشان میدهد و صرفاً شدت نوسان را بیان میکند، نه جهت روند یا سیگنال خرید و فروش. این اندیکاتور معمولاً بر اساس ۱۴ کندل محاسبه میشود و قابلیت استفاده در انواع بازارها از جمله سهام، ارز دیجیتال و کالا را دارد.

مزایای اندیکاتور ATR

| مزیت | توضیحات |

|---|---|

| اندازهگیری دقیق نوسانات قیمت | اندیکاتور ATR با محاسبه میانگین محدوده واقعی نوسان در یک بازه زمانی مشخص، تصویری دقیق از شدت نوسانات ارائه میدهد. این ویژگی به تریدرها کمک میکند تا شرایط پُرنوسان یا کمنوسان بازار را بهتر تشخیص دهند. |

| قابلاستفاده در بازارهای پرنوسان | ATR بهویژه در بازارهایی مانند ارزهای دیجیتال، فارکس، و طلا که دامنه نوسانات قیمتی بالا دارند، عملکرد مؤثری دارد. در این بازارها، نوسانگیری نقش کلیدی دارد و ATR یکی از ابزارهای ضروری محسوب میشود. |

| تنظیم حد ضرر بهصورت داینامیک (پویا) | بسیاری از معاملهگران حرفهای از ATR برای تنظیم حد ضررهای پویا استفاده میکنند. بهجای تعیین یک عدد ثابت، حد ضرر بر اساس میزان نوسان واقعی بازار تنظیم میشود که باعث کاهش ریسک خروج زودهنگام یا دیرهنگام میشود. |

| شناسایی تغییرات در شرایط بازار | با افزایش یا کاهش مقدار ATR میتوان متوجه شد که بازار وارد فاز نوسانی شدید یا آرام شده است. این موضوع میتواند در تصمیمگیری برای ورود یا خروج از معامله مؤثر باشد. |

معایب اندیکاتور ATR

| معایب | توضیحات |

|---|---|

| عدم ارائه سیگنال جهتدار | ATR تنها شدت نوسانات را نمایش میدهد و بههیچوجه نمیتواند مشخص کند که قیمت به سمت بالا حرکت میکند یا پایین. این موضوع باعث میشود نتوان صرفاً با ATR پوزیشنگیری کرد. |

| امکان واگرایی با روند بازار | گاهی ATR کاهش مییابد، در حالی که قیمت همچنان در حال رشد یا افت است. این واگرایی میتواند تریدرهای تازهکار را دچار سوءبرداشت کند که گویا روند در حال تغییر است، در حالی که صرفاً نوسانات کاهش یافتهاند. |

| نیاز به استفاده در کنار سایر ابزارها | برای استفاده مؤثر از ATR، لازم است آن را با دیگر اندیکاتورها مانند RSI، MACD یا میانگین متحرک ترکیب کنید. بهتنهایی استفاده کردن از آن ممکن است تحلیل ناقص یا اشتباه ایجاد کند. |

| عدم کارایی در بازارهای کمنوسان یا محدودشده | در بازارهایی مانند بورس ایران یا نمادهای کممعامله، ATR ممکن است اطلاعات خاص یا مفیدی ارائه ندهد. زیرا ماهیت این ابزار وابسته به نوسان بالاست. |

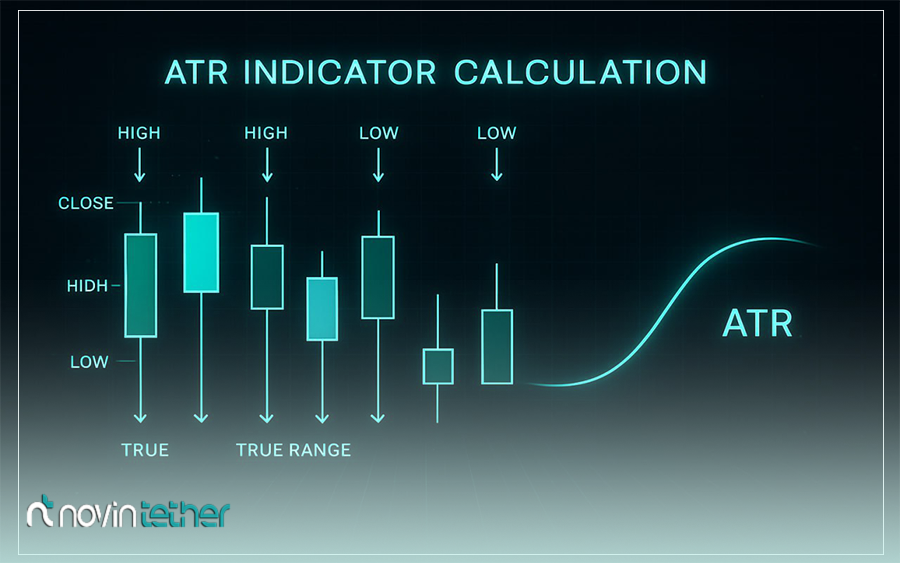

نحوه محاسبات اندیکاتور ATR

برای محاسبه اندیکاتور ATR یا میانگین محدوده واقعی، معمولاً یک بازه ۱۴ روزه در نظر گرفته می شود. این بازه می تواند بر اساس تایم فریم های مختلف مانند روزانه، ساعتی یا حتی هفتگی تنظیم شود. هرچه تایم فریم کوچک تر باشد، حساسیت ATR نسبت به نوسانات بیشتر شده و جزئیات بیشتری از تغییرات قیمت را نشان می دهد. به همین دلیل، بسیاری از تریدر های حرفه ای از تایم فریم های ساعتی یا روزانه استفاده می کنند.

به طور خلاصه، رفتار ATR در فازهای مختلف بازار اطلاعات ارزشمندی ارائه میدهد: مقدار پایین آن نشاندهنده فشردگی و احتمال حرکت بزرگ، مقدار بالا نشانه نوسانات شدید در روندهای قوی یا اصلاحات است، و تغییرات تدریجی ATR در طول روند به معاملهگر کمک میکند حد ضرر داینامیک و نقاط ورود یا خروج مناسب را تعیین کند.

اما برای رسیدن به مقدار نهایی ATR، ابتدا باید True Range (TR)، یعنی محدوده واقعی نوسان قیمت در هر دوره، محاسبه شود. سپس میانگین این مقدار ها را در طول دوره انتخاب شده محاسبه می کنیم:

ATR = (TR₁ + TR₂ + … + TRₙ) / n

در این فرمول:

- TR: مقدار محدوده واقعی در هر کندل یا دوره زمانی

- n: تعداد دوره ها (مثلاً ۱۴ دوره)

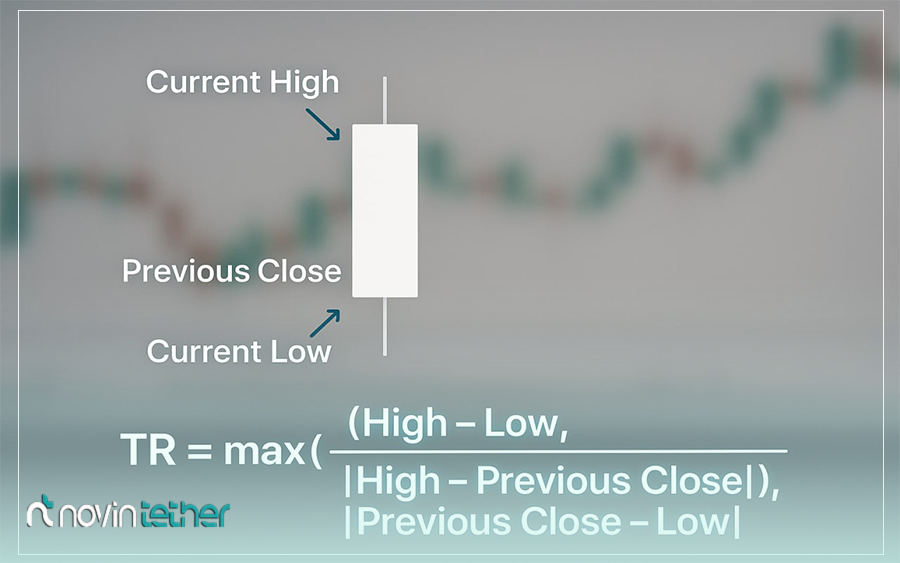

فرمول محاسبه True Range (TR)

برای محاسبه TR هر کندل، باید سه مقدار را به دست بیاوریم و بزرگ ترین آن ها را انتخاب کنیم:

- High – Low (بیشترین قیمت منهای کمترین قیمت در همان کندل)

- |High – Close previous| (قدر مطلق تفاوت بیشترین قیمت فعلی با قیمت بسته شدن کندل قبلی)

- |Low – Close previous| (قدر مطلق تفاوت کمترین قیمت فعلی با قیمت بسته شدن کندل قبلی)

سپس:

TR = Max(High – Low, |High – Close_prev|, |Low – Close_prev|)

این محاسبه به ما اجازه می دهد حتی در شرایطی که گپ قیمتی (price gap) بین کندل ها وجود دارد، باز هم تصویر دقیقی از نوسانات داشته باشیم.

نکته مهم این است که شما نیاز به انجام این محاسبات بهصورت دستی ندارید؛ همه این مراحل به طور خودکار در اندیکاتور ATR پیاده سازی شده اند. اما آشنایی با روش محاسبه به درک بهتر رفتار اندیکاتور کمک می کند، به ویژه هنگام ترکیب آن با استراتژیهای دیگر معاملاتی.

مثال عددی فرضی برای 3 دوره متوالی:

| دوره | بالاترین قیمت | پایینترین قیمت | قیمت بسته شدن قبلی | محاسبات TR | TR نهایی |

|---|---|---|---|---|---|

| 1 | 105 | 95 | — | 105−95=10 | 10 |

| 2 | 108 | 100 | 102 | (108−100=8), (108−102=6), (102−100=2) | 8 |

| 3 | 110 | 103 | 107 | (110−103=7), (110−107=3), (107−103=4) | 7 |

ATR در دوره سوم برابر است با میانگین TR دورههای 1 تا 3:

(10 + 8 + 7) / 3 = 8.33

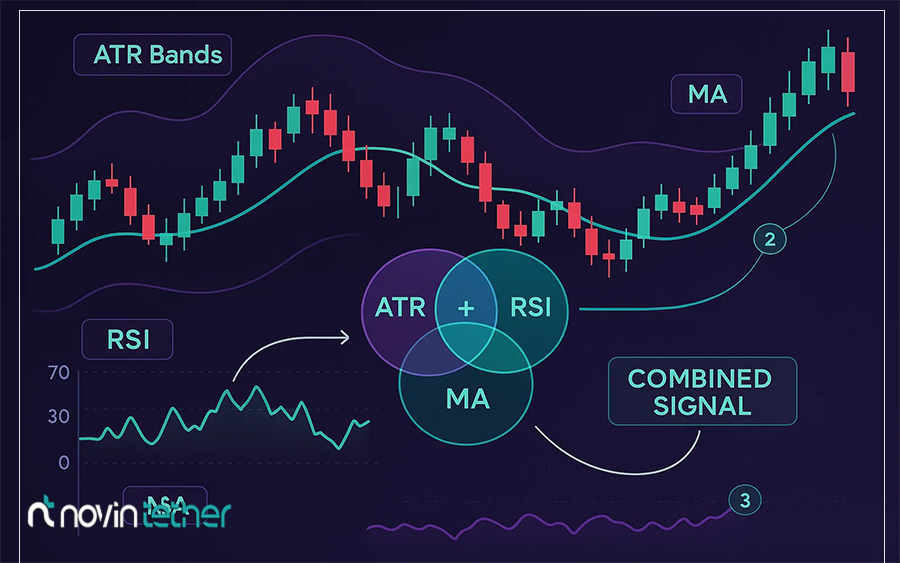

ترکیب اندیکاتور ATR با سایر ابزارهای تحلیل تکنیکال (RSI و MA)

اندیکاتور ATR به تنهایی فقط میزان نوسانات بازار را نشان می دهد، اما وقتی آن را با ابزارهای دیگر تحلیل تکنیکال ترکیب کنیم، میتواند سیگنال های دقیق تری برای ورود و خروج از بازار بدهد. ترکیب هوشمندانه ATR با اندیکاتور هایی مثل RSI یا میانگین متحرک (MA)، می تواند احتمال موفقیت در معاملات را افزایش دهد.

ATR + RSI: بررسی قدرت نوسان همراه با وضعیت اشباع خرید/فروش

اگر RSI در محدوده اشباع خرید قرار داشته باشد (مثلاً بالای ۷۰) و همزمان ATR شروع به افزایش کند، این میتواند نشانهای از احتمال ریزش شدید باشد.

برعکس، اگر RSI زیر ۳۰ باشد و ATR ناگهان بالا برود، احتمال شروع یک رشد قوی وجود دارد.

در واقع، RSI جهت را نشان میدهد و ATR قدرت حرکت را.

ATR + MA: شناسایی Breakout واقعی

ترکیب ATR با میانگین متحرک به تریدرها کمک میکند تا شکست سطوح مهم قیمتی (Breakout) را تشخیص دهند.

برای مثال اگر قیمت، مقاومت یک MA200 را بشکند و ATR هم در حال افزایش باشد، احتمال واقعی بودن شکست بیشتر است و میتوان وارد پوزیشن شد.

مقایسه ATR با سایر اندیکاتور های نوسانسنج (مثل باند بولینگر)

هرچند اندیکاتور ATR و باند بولینگر (Bollinger Bands) و کانالهای کلتنر (Keltner Channels) هر سه برای سنجش نوسان بازار به کار می روند، اما رویکرد آن ها متفاوت است:

| ویژگی | ATR (نوسانسنج عددی) | باند بولینگر (نوسانسنج بصری) | کانالهای کلتنر (Keltner Channels) |

|---|---|---|---|

| نوع اندیکاتور | عددی | بصری | بصری |

| نمایش جهت بازار | ندارد | تا حدی مشخص است (موقعیت قیمت نسبت به باندها) | تا حدی مشخص است، روند و نقاط شکست را نشان میدهد |

| فرمول محاسبه | بر اساس True Range | بر اساس انحراف معیار از میانگین متحرک | بر اساس ATR و میانگین متحرک |

| کاربرد اصلی | تعیین حد ضرر داینامیک، تشخیص نوسانات ناگهانی | شناسایی فشردگی و گسترش قیمتها، تشخیص نقاط اشباع خرید/فروش | شناسایی روند، شکستها و نوسانات بازار |

| سیگنالدهی مستقیم | ندارد، نیاز به ترکیب با استراتژیها دارد | دارد؛ مثال: فشردگی باند = احتمال حرکت بزرگ | دارد؛ عبور قیمت از کانال میتواند سیگنال خرید/فروش باشد |

| تایمفریم مناسب | کوتاهمدت و میانمدت | همه تایمفریمها | همه تایمفریمها، بهویژه کوتاهمدت و میانمدت |

| نوع سیگنال | غیرمستقیم، بیشتر برای مدیریت ریسک | مستقیم، برای تشخیص تغییرات احتمالی روند | مستقیم، برای تشخیص شروع یا پایان روند |

| حساسیت به نوسان | بسیار دقیق، نسبت به تغییرات ناگهانی حساس | دید بصری، کمی وابسته به دادههای گذشته | متوسط، نسبت به نوسانات واقعی و تغییرات روند حساس |

| کاربرد تکمیلی | ترکیب با استراتژیهای Stop Loss، Chandelier Exit، Trailing Stop | ترکیب با RSI یا MACD برای تشخیص معکوسهای احتمالی | ترکیب با ATR یا سایر اندیکاتورها برای تایید روند و شکستها |

| مزیت اصلی | ساده، عددی و قابل ترکیب با هر استراتژی | بصری، راحت برای شناسایی فشردگی و گسترش قیمت | بصری و کاربردی برای شناسایی روند و نقاط شکست بدون نیاز به محاسبات پیچیده |

پس استفاده از ATR در کنار ابزارهایی مانند باند بولینگر یا حتی VIX (در بازارهای سنتی) می تواند دیدی دقیق تر و چند بعدی از وضعیت نوسانات بازار ایجاد کند.

سخن آخر

اندیکاتور ATR یا میانگین محدوده واقعی بیشتر در تحلیل بازارهای پر نوسان مثل کریپتو کاربرد دارد. این شاخص بیشتر مورد استفاده تریدرها و معاملهگران کوتاه مدت است. از این اسیلاتور میتوان برای تعیین حد ضرر معاملات، تشخیص فرصتهای معاملاتی و گرفتن تاییدیه شکستهای قیمتی استفاده کرد. همچنین برای کسانی که میخواهند محاسبات ATR را سریع انجام دهند، استفاده از یک ماشینحساب ساده آنلاین برای محاسبه TR و ATR میتواند بسیار کاربردی باشد. این ابزار به شما کمک میکند بدون نیاز به نرمافزار پیچیده، مقدار دقیق نوسانات را به دست آورید. اگر سوال دیگری در رابطه با ATR و کاربردهای آن دارید، در کامنتها پاسخگوی شما خواهیم بود.

سوالات متداول

1. در چه شرایطی نباید به اندیکاتور ATR اعتماد کرد؟

در بازارهای کم نوسان یا ناپایدار بهتر است به دادههای ATR اعتماد نکنید. منظور از بازارهای ناپایدار مواقعی است که بازار تحت تاثیر اتفاقات بیرونی قرار میگیرد. برای مثال شیوع کرونا، جنگ یا خبرهای حاشیهای ممکن است روی نوسانات بازار تاثیر بگذارد و آنها را از کنترل خارج کند. به همین خاطر در این مواقع بیخیال بازار شوید.

2. از شاخص ATR در کنار چه شاخصهای دیگری میتوان استفاده کرد؟

از اندیکاتور ATR در کنار شاخصهای متعددی میتوان استفاده کرد. برای مثال MACD و RSI جز اندیکاتورهای روندی هستند که وقتی کنار ATR قرار میگیرند، میتوان از آنها برای تشخیص روندهای حرکتی و مشخص کردن نقاط حد ضرر کمک گرفت.

3. تفاوت نوسان و مومنتوم چیست؟

مومنتوم در واقع مشخصکننده قدرت روند حرکتی داراییهای مالی است. در مواقعی که بازار صعودی است، مومنتوم شتاب صعود را مشخص میکند یا در مواقع نزولی بودن بازار، مومنتوم حرکتی نشان میدهد که روند نزولی چه شتابی دارد؛ اما منظور از نوسان تفاوت بین بالاترین و پایینترین قیمت در یک بازه زمانی مشخص است. اندیکاتورهای نوسانی برخلاف اندیکاتورهای مومنتومی نمیتوانند شتاب حرکتی یا روند حرکتی را تشخیص دهند.

4.چرا نباید ATR داراییهای با قیمت متفاوت را مستقیماً با هم مقایسه کرد؟

چون ATR مقدار مطلق نوسان است و به قیمت دارایی وابسته است؛ برای مقایسه باید ATR را بر قیمت تقسیم کرد (ATR نسبی).

5.تریدرها هنگام تغییر ATR چه میکنند؟

در افزایش ATR معمولاً حد ضرر را دورتر میبرند یا آماده ورود به حرکت جدید میشوند و در کاهش ATR حد ضرر را نزدیکتر میکنند یا انتظار فشردگی قبل از حرکت را دارند.

تحلیلگر بازارهای مالی و نویسنده در نوینتتر و متخصص در حوزه استیبلکوینها با تمرکز ویژه بر تتر (USDT). از سال ۱۴۰۰ فعالیت حرفهای خود را در بازار ارزهای دیجیتال آغاز کردم و همزمان تجربه کار در بازار فارکس و طلا، دیدگاهی جامعتر در تحلیل رفتار بازار به من داده است. در نوینتتر با تکیه بر تحلیل دادههای آنچین، آموزشهای تخصصی و بررسی اثرات جهانی و منطقهای تتر، تلاش میکنم اطلاعات دقیق و قابل اعتماد در اختیار کاربران قرار دهم.

سلام اندیکاتور ATR فقط برای حدد ضرر استفاده میشه ؟ یا برای تعیین میزان نوسانات اینده هم میشه ازش استفاده کرد؟

سلام

ATR بیشتر برای اندازهگیری نوسانات فعلی بازار استفاده می شود و به تنهایی روند آینده رو پیشبینی نمیکند. اما وقتی مقدار ATR بالا میره، یعنی نوسانات زیاد شده است و ممکنه یه حرکت قوی در بازار اتفاق بیفته. برای تأیید این حرکت، بهتره ATR رو با اندیکاتورهای دیگه مثل RSI یا MACD ترکیب کنید.